低金利のカードローンを選ぶと利息が抑えられ、毎月の負担を減らせるうえに早く完済できる利点があります。

公式サイトに記載されている金利は数字に幅があり、適用される利率がわかりづらくなっているため、どのカードローンが低金利なのか迷われる人も多いのではないでしょうか。

利息を抑えられる低金利なカードローンとその金利について、以下にまとめましたので参考にしてください。

| 金利 | |

|---|---|

| プロミス | 4.5〜17.8% |

| アイフル | 3.0~18.0% |

| アコム | 3.0~18.0% |

| SMBCモビット | 3.0~18.0% |

| レイクALSA | 4.5〜18.0% |

| 三井住友カード カードローン | 1.5~15.0% |

| ORIX MONEY | 2.9〜17.8% |

| 楽天銀行スーパーローン | 1.9〜14.5% |

| auじぶん銀行カードローン | 1.48〜17.5% |

| イオン銀行カードローン | 3.8〜13.8% |

| 三菱UFJ銀行 バンクイック | 1.8〜14.6% |

| みずほ銀行カードローン | 2.0〜14.0% |

| 三井住友銀行カードローン | 1.5〜14.5% |

| 横浜銀行カードローン | 1.5〜14.6% |

| LINEポケットマネー | 3.0~18.0% |

| PayPay銀行カードローン | 1.59〜18.0% |

| 労金(ろうきん)のカードローン | 3.875〜8.475% |

ただし銀行のカードローンは審査が厳しく、限度額を少額に設定される場合が多いため、年収が高い人でないと低金利の借り入れは難しい側面があります。

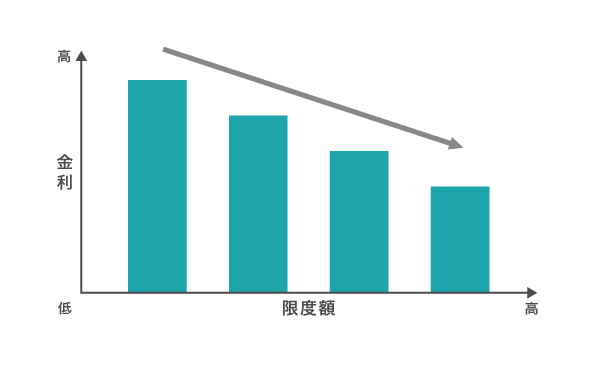

カードローンは限度額が高くなるほど低金利で借りられる仕組みになっており、高額融資に消極的な銀行カードローンを選ぶと適用利率が高くなる傾向にあるからです。

一般的に金利が安いイメージのある銀行カードローンですが、全国銀行協会の調査によると適用利率に対して満足している人は全体の1割にとどまります。

- 適用利率は限度額が大きいほど低くなる

- 審査が厳しい銀行カードローンは限度額が少ない傾向にある

- 融資に積極的な消費者金融は限度額が大きいカードローンのため低金利

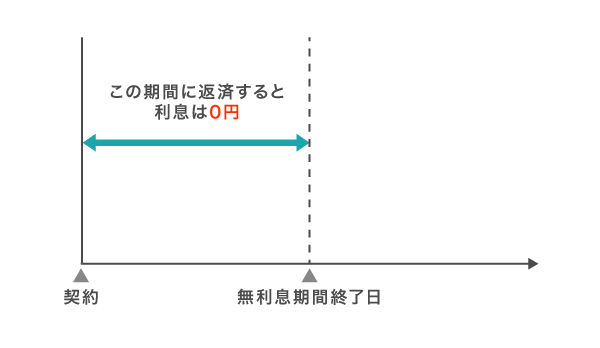

- 無利息期間のあるカードローンを選べば利息0円の借り入れも可能

- プロミスなら30日間も無利息のため誰でも利息が安くなる

利息を抑えるためには公式サイトに記載されている金利だけで判断せず、実際に適用される利率が低くなるカードローンを選びましょう。

無利息期間のあるカードローンを選ぶと利息0円で借りられる可能性があるだけでなく、年間3万円以上の利息を減らすこともできます。

この記事では、低金利で借りられるカードローンの紹介と合わせて、できるだけ利息を抑える借り入れ方法についても解説していきますのでぜひ参考にしてください。

目次

低金利とは金融業者に手数料として支払う利息の割合が少ないこと

カードローンにおける低金利とは、金融業者に支払う利息の割合が少ないことを意味します。

適用される金利が低いほど支払う利息は少なくなり、返済総額を抑えられるため、借り入れをするならできるだけ低金利のカードローンがおすすめです。

金融業者の公式サイトを見ると実質年率と記載されている場合もありますが、同様の意味として捉えて問題ありません。

どちらの記載であっても、金融業者には不当景品類及び不当表示防止法によって事務手数料や保証料などを含んだ金額である実質年率を提示することが義務付けられているからです。

消費者庁の公式ホームページでも、以下は不当な表示として規定されています。

消費者信用の融資費用に関する次の各号の一に掲げる表示であつて、実質年率が明瞭に記載されていないもの

引用元: 消費者庁

金利の他に、事務手数料や保証料としてカードローン業者から請求されることはありませんので安心してください。

カードローンで借り入れをした場合にかかる利息は、金利を用いて簡単に算出できます。

実際に支払う利息はいくらになる?計算式を借り入れ期間ごとに紹介

カードローン業者に支払う利息は、借り入れ金額×金利÷365日×借り入れ日数で算出できます。

1万円を金利20.0%で借りた場合の計算式と利息額を借り入れ期間ごとにまとめましたので、参考にしてください。

金利は1年間お金を借りた場合にかかる利息の割合となっており、借り入れ期間が1年なら計算式は借り入れ金額×金利となります。

| 計算式 | 利息額 | |

|---|---|---|

| 1ヶ月 | 10,000×0.20÷365×30 | 164円 |

| 2ヶ月 | 10,000×0.20÷365×60 | 328円 |

| 3ヶ月 | 10,000×0.20÷365×90 | 493円 |

| 4ヶ月 | 10,000×0.20÷365×120 | 657円 |

| 5ヶ月 | 10,000×0.20÷365×150 | 821円 |

| 6ヶ月 | 10,000×0.20÷365×180 | 986円 |

| 1年 | 10,000×0.20 | 2,000円 |

借り入れ金額が2万円であれば、上記の利息額を2倍するだけで支払う金額を算出することが可能です。

適用利率が20.0%以外の場合については、当てはめる金利を変えて計算してください。

実際に適用される金利は審査の結果で決まるため利息がいくらになるか不安かもしれませんが、利息制限法によって20.0%が上限と決められています。

利息制限法によって最高金利に上限があるため高くなりすぎる心配はない

カードローンの金利には、利息制限法によって最高金利が20.0%を超えてはいけないという規定があります。

そのため金利20.0%で計算した上記の利息額より、実際に支払う金額が高くなる心配はありません。

さらに、以下のように借り入れ金額に応じた制限も設けられています。

元本の金額が10万円未満のときの上限金利 → 年20%

元本の金額が10万円以上から100万円未満のとき上限金利 → 年18%

元本の金額が100万円以上のときの上限金利 → 年15%引用元: 日本貸金業協会

上限金利は、借り入れ金額が高額になるほど引き下げられます。

とはいえプロミスのように低金利な借入先であれば、借り入れ金額が10万円未満でも金利は17.8%です。

できるだけ利息を抑えるためには、利息制限法による上限金利に関係なく低金利で融資をおこなっているプロミスを選択するとよいでしょう。

最低金利で判断すると損をする可能性がある!適用利率は限度額で決まる

最低金利の設定が低いからといって安易に申し込んでしまうと、利息を抑えられずに損をする可能性があります。

カードローンの金利は限度額に応じて決められるため、高額な借り入れをしなければ最低金利は適用されないからです。

例えばauじぶん銀行カードローンは最低金利が1.48%と他社よりも低く設定されていますが、実際に適用されるのは限度額が710万円以上の人に限られます。

貸金業法の総量規制に則って年収の3分の1を超える貸付はおこなわない金融業者が多いため、710万円の限度額を設定してもらうには年収2,130万円以上なければいけません。

年収2,000万円以上というのは現実的ではなく、最低金利が適用される人はほとんどいないと言っていいでしょう。

年収の3分の1を超える借り入れをしたい場合は、総量規制対象外のカードローンに申し込めば融資してもらえる可能性があります。

審査が厳しい金融業者を選ぶと実質年率が高くなる可能性があるため注意

お金を借りるときにできるだけ低金利にするには、審査が厳しい金融業者を選ばないことも大切です。

一般的に審査の厳しさに比例して金利が安くなると言われていますが、実際には限度額を少なく設定される傾向にあり、実質年率は高くなります。

審査の結果で限度額に差が生じた場合の適用利率について、以下で比較しましたので参考にしてください。

| 限度額 | 適用利率 |

|---|---|

| 10万円 | 18.0% |

| 100万円 | 13.0% |

利用限度額を高く設定してもらえるカードローンを選べば、適用利率も引き下げられます。

冒頭でも述べたとおり銀行カードローンは審査が厳しいため、融資に積極的な消費者金融で利用限度枠をできるだけ高く設定してもらうとよいでしょう。

現在は低金利政策の影響で銀行カードローンが貸し渋りをおこなっており、過去に審査通過した人も融資を断られている実情があります。

日銀による低金利政策の影響で利益が圧迫されている銀行は融資に消極的

2022年現在、以下の記載にもあるとおり日本銀行が実施している低金利政策の影響を受けて銀行の利益は圧迫されており、融資に慎重にならざるを得ない状況にあります。

日銀の低金利政策が銀行の収益を圧迫しています。

引用元: テレ朝news

金融庁の通達によって審査を厳格化していることもあり、銀行カードローンの審査難易度は非常に高い水準といえるでしょう。

とはいえ日本銀行による以下の記載にもあるとおり、低金利政策がおこなわれると低金利で借りられるカードローンは増えます。

金利が下がると、金融機関は、低い金利で資金を調達できるので、企業や個人への貸出においても、金利を引き下げることができるようになります。

引用元: 日本銀行

限度額が高く設定されやすく、低金利で借りられるおすすめのカードローンを紹介していきますので参考にしてください。

低金利カードローンを実質年率で比較!金利が安い借入先を17つ紹介

管理人が調査した結果、利息を抑えられる低金利カードローンは以下の17つでした。

| 金利(実質年率) | 無利息期間 | 即日融資 | Web完結 | |

|---|---|---|---|---|

| プロミス* | 4.5〜17.8% | 最大30日間 | ◯ | ◯ |

| アイフル | 3.0~18.0% | 最大30日間 | ◯ | ◯ |

| アコム* | 3.0~18.0% | 最大30日間 | ◯ | ◯ |

| SMBCモビット | 3.0~18.0% | ー | ◯ | ◯ |

| レイクALSA | 4.5〜18.0% | 最大180日間 | ◯ | ◯ |

| 三井住友カードのカードローン | 1.5~15.0% | ー | ◯ | ◯ |

| ORIX MONEY | 2.9〜17.8% | ー | ◯ | ◯ |

| 楽天銀行スーパーローン | 1.9〜14.5% | ー | × | △ |

| auじぶん銀行カードローン | 1.48〜17.5% | ー | × | △ |

| イオン銀行カードローン | 3.8〜13.8% | ー | × | △ |

| 三菱UFJ銀行のバンクイック | 1.8〜14.6% | ー | × | △ |

| みずほ銀行カードローン | 2.0〜14.0% | ー | × | △ |

| 三井住友銀行カードローン | 1.5〜14.5% | ー | × | △ |

| 横浜銀行カードローン | 1.5〜14.6% | ー | × | △ |

| LINEポケットマネー | 3.0~18.0% | ー | ◯ | △ |

| PayPay銀行カードローン | 1.59〜18.0% | 最大30日間 | × | ◯ |

| 労金(ろうきん)のカードローン | 3.875〜8.475% | ー | × | × |

※18〜19歳の方は契約に至りづらい可能性がございます。収入証明書のご提出も必要になりますので、ご準備をお願いいたします。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

とくに無利息期間があるカードローンは、利息がかからない期間があるため返済総額を確実に抑えられます。

年間3万円以上の利息を節約することも可能となっており、低金利な借り入れを希望する人に最適です。

銀行カードローンには無利息期間がないため、適用を受けたい人は消費者金融のカードローンを選択しましょう。

日本貸金業協会の調査でも、カードローン利用者の半数以上が金利の低さを重視して無利息期間のある消費者金融を選んでいることがわかります。

借入先を選定する際に重視するポイントをみると、「金利が低いこと」(61.5%)が最も高く、次いで「無担保で借入れできること」(40.3%)、「保証人を立てずに借りられること」(34.5%)といった、便利さや手軽さを重視する傾向がうかがえる結果となった。

短期間の借り入れを予定している人であれば、利息0円で借りられる可能性があるのも嬉しいポイントです。

プロミスは最大30日間の無利息期間があるうえに、最高金利が17.8%のため誰でも低金利で借り入れができます。

プロミスは最高金利が17.8%のため少額の借り入れを希望する人に最適

| 金利 | 4.5〜17.8% | 即日融資 | ◯ |

|---|---|---|---|

| 限度額 | 1〜500万円 | バレない | ◯ |

| 無利息期間 | 最大30日間 | Web完結 | ◯ |

プロミスは最高金利が17.8%のため、借り入れ金額が少額でも低金利で借りられるのが特徴です。

他の消費者金融は一律18.0%となっており、プロミスで借りると0.2%も安い金利が適用されます。

消費者金融の最高金利一覧

| プロミス | 17.8% |

|---|---|

| アイフル | 18.0% |

| アコム | 18.0% |

| SMBCモビット | 18.0% |

| レイクALSA | 18.0% |

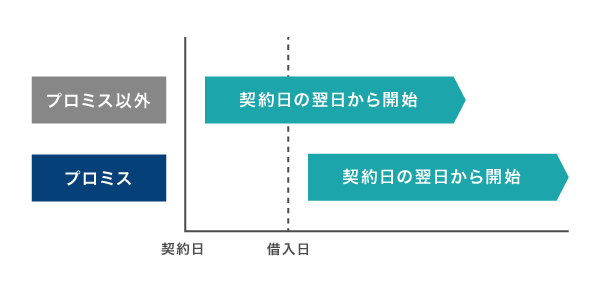

さらに無利息期間が契約日ではなく初回借り入れの翌日からなので、すぐに借り入れをしなかったとしても最大30日間の適用を受けることが可能です。

借り入れが必要になった時のためにあらかじめ審査に申し込んでおきたい人は、プロミスを選ぶと利息を抑えられるでしょう。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

審査に柔軟なアイフルなら適用利率を下げてもらえる可能性がある

| 金利 | 3.0~18.0% | 即日融資 | ◯ |

|---|---|---|---|

| 限度額 | 1〜800万円 | バレない | ◯ |

| 無利息期間 | 最大30日間 | Web完結 | ◯ |

アイフルは消費者金融で唯一、銀行の傘下に入っていない独立系企業となっており、柔軟な審査をしてもらえるのが特徴です。

他社に比べて利用限度額を高く設定してもらえる傾向にあるため、必然的に適用利率を引き下げられます。

例えば利用限度額が10万円であれば適用利率は18.0%となる場合がほとんどですが、100万円になると15.0%以下で借り入れができます。

アイフルは増額にも前向きなため、できるだけ低金利で借りたい人は限度枠を増やして適用利率を下げてもらうとよいでしょう。

適用利率に関わらず、最大30日間は無利息期間サービスの対象となるのもアイフルでお金を借りる利点のひとつです。

アコムのシミュレーションを使うと支払う利息額が簡単にわかる

| 金利 | 3.0~18.0% | 即日融資 | ◯ |

|---|---|---|---|

| 限度額 | 1〜800万円 | バレない | ◯ |

| 無利息期間 | 最大30日間 | Web完結 | ◯ |

アコムには返済金額のシミュレーションがあり、利息額がいくらになるか借り入れをする前に簡単に算出できます。

入力する項目は借り入れ金額と金利、返済回数の3つだけです。

借り入れ金額や返済回数を変えて何度でもシミュレーションできるため、利息額を把握するのに役立ちます。

利用限度額ごとに適用利率の範囲が記載されており、金利の目安がわかるのも嬉しいポイントです。

| ご契約極度額 | 1万円〜99万円 | 100万円〜300万円 | 301万円〜500万円 | 501万円~800万円 |

|---|---|---|---|---|

| 借入利率(実質年率) | 7.7%〜18.0% | 7.7%〜15.0% | 4.7%~7.7% | 3.0%~4.7% |

データ引用元: アコム

上記を見ると、1〜99万円の借り入れでも7.7%の低金利で借りられる可能性があることがわかります。

実際に借り入れをしなくてもシミュレーションは利用できるため、一度試してみてはいかがでしょうか。

※18〜19歳の方は契約に至りづらい可能性がございます。収入証明書のご提出も必要になりますので、ご準備をお願いいたします。

SMBCモビットは利息額200円ごとにTポイントが1ポイント貯まる

| 金利 | 3.0~18.0% | 即日融資 | ◯ |

|---|---|---|---|

| 限度額 | 1〜800万円 | バレない | ◯ |

| 無利息期間 | ー | Web完結 | ◯ |

SMBCモビットで借り入れをすると、200円の利息を支払うごとに1ポイントずつTポイントを付与してもらえます。

Tポイントの付与について、返済額のうちの利息額に対して200円につき1ポイント貯まります。

引用元: SMBCモビット

返済でポイントが貯まるカードローンは、SMBCモビット以外にありません。

貯まったポイントを返済に充当でき、手元の現金を減らさずに支払いを済ませられるのも大きな利点ではないでしょうか。

2022年2月28日におまとめローンの取り扱いが開始されたため、他社の借り入れをまとめたい人にもおすすめのカードローンになります。

レイクALSAには最大180日間の無利息期間があるため利息0円も可能

| 金利 | 4.5〜18.0% | 即日融資 | ◯ |

|---|---|---|---|

| 限度額 | 1〜500万円 | バレない | ◯ |

| 無利息期間 | 最大180日間 | Web完結 | ◯ |

レイクALSAの無利息期間サービスは最大180日間となっており、借り入れ金額のうち5万円までは利息がかかりません。

他の消費者金融は最大30日間のため、レイクALSAで借り入れをすると他社より5ヶ月分も多く利息を浮かせられます。

Web申し込みなら借入金の全額を無利息期間サービスの対象としてもらうことも可能で、200万円の高額借り入れをしても最大60日間は利息0円です。

最大180日間と60日間のどちらの無利息期間を選択するべきかは、レイクALSAの公式サイトに記載されている以下の表を参考にしてください。

| ご返済回数/ご利用金額 | 5万円 | 10万円 | 20万円〜 |

|---|---|---|---|

| 1回 | 両方同じ | 60日 | 60日 |

| 3回 | 180日 | 60日 | 60日 |

| 6回 | 180日 | 180日 | 60日 |

| 12回 | 180日 | 180日 | 60日 |

| 24回 | ー | 180日 | 60日 |

データ引用元: レイクALSA

借り入れ金額が5万円以下であれば180日間、20万円以上になる場合は60日間を選択するとよりお得に借りられることがわかります。

10万円を借りたい人は、返済回数によってどちらを選ぶか決めましょう。

どちらを選択したとしても、レイクALSAならWeb完結および即日融資で現金を手に入れられます。

三井住友カードのカードローンなら信販系なのに実質年率1.5〜15.0%で借りれる

| 金利 | 1.5~15.0% | 即日融資 | ◯ |

|---|---|---|---|

| 限度額 | 最大900万円 | バレない | ◯ |

| 無利息期間 | ー | Web完結 | ◯ |

三井住友カードのカードローンは実質年率1.5〜15.0%で、一般的に金利が高いと言われるクレジットカード会社の商品のなかで唯一、低金利となっています。

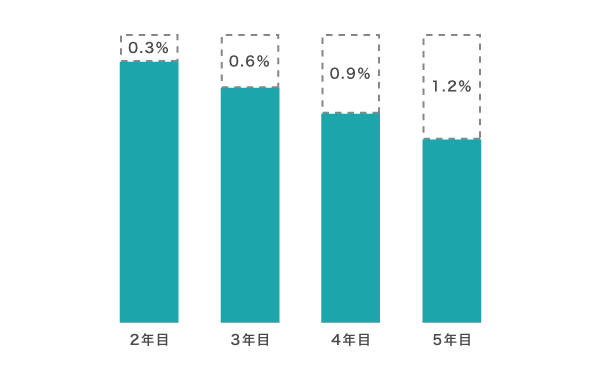

さらに継続特典として2年目以降、毎年0.3%ずつ適用利率を引き下げてもらうことができ、最大1.2%の金利優遇を受けられます。

利用しているだけで金利が下がる商品は、三井住友カードのカードローン以外にありません。

限度額ごとの適用利率については、以下の表を参考にしてください。

限度額ごとの適用利率

| 限度額 | 通常利率 | 引き下げサービス適用後の利率 |

|---|---|---|

| 50万円以下 | 15.0% | 13.8〜14.7% |

| 60万円〜100万円 | 12.4% | 11.2〜12.1% |

| 110万円〜290万円 | 9.8% | 8.6〜9.5% |

| 300万円~490万円 | 7.8% | 6.6〜7.5% |

| 500万円~690万円 | 4.5% | 3.3〜4.2% |

| 700万円~890万円 | 3.5% | 2.3〜3.2% |

| 900万円 | 1.5% | 0.3〜1.2% |

データ引用元: 三井住友カード カードローン

即日融資を希望する人はWebで申し込むと、最短5分で借り入れすることもできます。*

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

ORIX MONEYは新残高スライドリボルビング返済のため利息が増えづらい

| 金利 | 2.9〜17.8% | 即日融資 | ◯ |

|---|---|---|---|

| 限度額 | 10〜800万円 | バレない | ◯ |

| 無利息期間 | ー | Web完結 | ◯ |

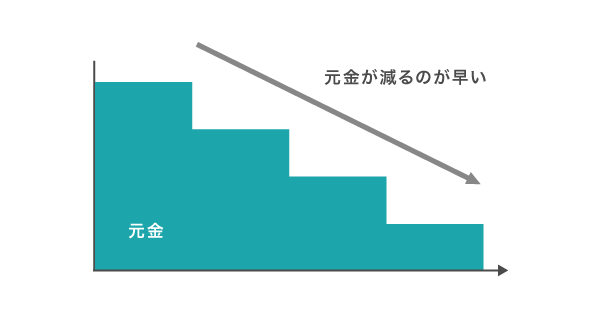

ORIX MONEY(オリックスマネー)は、返済方式に新残高スライドリボルビング返済を採用しています。

新残高スライドリボルビング返済は、借り入れをしたときの残高で毎月の返済額が決まる仕組みとなっており、元金を効率的に減らせるため利息の支払いを最小限に抑えられます。

返済中に新たな借り入れをした場合でも、残高が前回の借入時に比べて減っていれば毎月の返済額は少なくなるのが特徴です。

一方で多くのカードローンが採用している残高スライド元利定額方式は、借り入れ残高が減ると毎月の返済額も減額していきます。

毎月の負担は減りますが、完済に近づくと元金が減りづらくなるため利息の支払いは増えます。

返済方法によって利息を抑えられることに利点を感じる人は、新残高スライドリボルビング返済を採用しているORIX MONEY(オリックスマネー)を選ぶとよいでしょう。

ORIX MONEY(オリックスマネー)なら返せるときに多めに返済し、必要なときに借りるという利息を節約するのに最も有効な借り方が自然とできます。

ネット銀行なら楽天銀行スーパーローン!10万円の少額融資でも14.5%で借りれる

| 金利 | 1.9〜14.5% | 即日融資 | × |

|---|---|---|---|

| 限度額 | 10〜800万円 | バレない | ◯ |

| 無利息期間 | ー | Web完結 | ◯ |

銀行カードローンにこだわる人は、10万円の少額融資でも14.5%の低金利で借りられるネット銀行の楽天銀行スーパーローンを選ぶとよいでしょう。

借り入れ金額ごとの適用利率については、以下の表を参考にしてください。

楽天銀行スーパーローンの金利

| 利用限度額 | 借入利率(年利) |

|---|---|

| 800万円 | 年1.9%〜4.5% |

| 600万円以上800万円未満 | 年2.0%〜7.8% |

| 500万円以上600万円未満 | 年3.5%〜7.8% |

| 350万円以上500万円未満 | 年3.9%〜8.9% |

| 300万円以上350万円未満 | 年3.9%〜12.5% |

| 200万円以上300万円未満 | 年5.9%〜14.5% |

| 100万円以上200万円未満 | 年8.6%〜14.5% |

| 10万円以上100万円未満 | 年14.5% |

データ引用元: 楽天銀行スーパーローン

最低借り入れ金額が10万円のため、審査に通過すれば必ず10万円以上の融資を実行してもらえます。

他にも楽天銀行スーパーローンは銀行カードローンの融資条件でよくある口座開設を必須としておらず、少ない手間でキャッシングできる利点があります。

借入金を家賃などの支払いに充てたい人にとって、既存の口座に振り込んでもらえる利便性はカードローン選びにおいて重要なポイントではないでしょうか。

ここから先も低金利な借入先をいくつか紹介していきますが、上記のカードローンに比べると条件は下がっていきます。

auじぶん銀行カードローンの借り換えコースはau IDで金利が安くなる

| 金利 | 1.48〜17.5% | 即日融資 | × |

|---|---|---|---|

| 限度額 | 100〜800万円 | バレない | × |

| 無利息期間 | ー | Web完結 | ◯ |

KDDIと三菱UFJ銀行の共同出資によって運営されているauじぶん銀行カードローンには、通常金利から0.5%の金利優遇を受けられる借り換えコースがあります。

名前にもあるとおり借り換え専用となっており、au IDを持っている人なら金利0.98〜12.5%で借り入れ可能です。

借入金額が100万円以上の人が対象のため審査は厳しめですが、他社借り入れがある場合は利用を検討してみてはいかがでしょうか。

借り入れ金額ごとの適用利率は、以下のとおりです。

auじぶん銀行カードローンの金利

| 限度額 | 通常の金利 | 借り換えコースの金利 |

|---|---|---|

| 710万円〜800万円 | 1.48%〜3.5% | 0.98%〜3.0% |

| 610万円〜700万円 | 3.5%〜4.5% | 3.0%〜4.0% |

| 510万円〜600万円 | 4.5%〜5.0% | 4.0%〜4.5% |

| 410万円〜500万円 | 5.0%〜6.0% | 4.5%〜5.5% |

| 310万円〜400万円 | 6.0%〜7.0% | 5.5%〜6.5% |

| 210万円〜300万円 | 7.0%〜9.0% | 6.5%〜8.5% |

| 110万円〜200万円 | 9.0%〜13.0% | 8.5%〜12.5% |

| 10万円〜100万円 | 13.0%〜17.5% | 12.5% |

データ引用元: auじぶん銀行カードローン

イオン銀行カードローンなら手数料無料でイオン銀行ATMを利用できる

| 金利 | 3.8〜13.8% | 即日融資 | × |

|---|---|---|---|

| 限度額 | 10〜800万円 | バレない | × |

| 無利息期間 | ー | Web完結 | ◯ |

イオン銀行カードローンで借り入れをする場合、イオン銀行ATMを手数料0円で利用できます。

借り入れだけでなく返済もイオン銀行ATMで完了できるため、普段の買い物をイオンでおこなっている人に最適なカードローンになります。

さらにイオン銀行と提携関係にあるE-netやローソン銀行ATMに関しても手数料はかからず、気軽にコンビニATMでお金を借りることができるのも嬉しいポイントです。

せっかく低金利のカードローンを選ぶなら、ATM手数料も節約できるイオン銀行カードローンを選んでみてはいかがでしょうか。

三菱UFJ銀行カードローン バンクイックは変動金利のため今なら金利が安い

| 金利 | 1.8〜14.6% | 即日融資 | × |

|---|---|---|---|

| 限度額 | 10〜500万円 | バレない | × |

| 無利息期間 | ー | Web完結 | ◯ |

三菱UFJ銀行カードローン バンクイックは変動金利となっており、市場金利が低い今なら1.8〜14.6%の低金利で借り入れ可能です。

上述で銀行カードローンは利益が圧迫されていると説明しましたが、業界最大手の三菱UFJフィナンシャルグループに関しては業績を伸ばしています。

資金利益は、国内外の貸出利ざや改善に加え、外貨投信解約益により増収

つまり、三菱UFJ銀行カードローン バンクイックに貸し渋りの傾向はないということです。

とはいえ消費者金融のカードローンに比べると審査は厳しく、年収400万円以上ある公務員や会社員でないと融資してもらうのは難しいかもしれません。

変動金利は返済期間が長くなるほど金利上昇のリスクが高くなるため、長期間の借り入れには向かない点についても頭に入れておく必要があります。

返済の途中で金利が上がることを懸念する人は、固定金利で借りられる消費者金融を選んだ方がよいでしょう。

みずほ銀行カードローンは住宅ローン利用中だと0.5%の金利優遇を受けられる

| 金利 | 2.0〜14.0% | 即日融資 | × |

|---|---|---|---|

| 限度額 | 10〜800万円 | バレない | × |

| 無利息期間 | ー | Web完結 | ◯ |

みずほ銀行カードローンは、みずほ銀行で住宅ローンを組んでいる人に対して通常より0.5%引き下げた優遇金利を用意しています。

例えば審査の結果、最高金利である14.0%が適用された場合でも、みずほ銀行の住宅ローンを利用していると13.5%で融資を受けることができます。

ただし、住宅ローンを契約した店舗で申し込みをおこなわないと優遇金利を適用してもらえない点には注意してください。

本カードローンのご契約店で住宅ローンをご利用いただいている場合に限ります。

引用元: みずほ銀行カードローン

店舗に出向くのを面倒に感じる人は、来店不要で借りられるカードローンのなかで選択した方があなたに合った借り入れができます。

三井住友銀行カードローンはコンビニATMを手数料なしで利用可能

| 金利 | 1.5〜14.5% | 即日融資 | × |

|---|---|---|---|

| 限度額 | 10〜800万円 | バレない | × |

| 無利息期間 | ー | Web完結 | ◯ |

三井住友銀行カードローンはセブンイレブンやローソン、ファミリーマートなどに設置してあるコンビニATMを手数料なしで利用できます。

例えば月に3回ATMを利用した場合、一般的なカードローンは660円ほどの手数料がかかりますが、三井住友銀行カードローンなら無料です。

夜間に現金が必要になったときでも、時間外手数料を取られない三井住友銀行ATMで借り入れをすればATM利用料は取られません。

何度も繰り返しキャッシングしたい人にとって、ATM手数料がかからないのは大きな利点ではないでしょうか。

対象地域は限られていますが、横浜銀行カードローンもATM利用手数料がかからないカードローンです。

横浜銀行カードローンは1.5〜14.6%の金利でリボ払いや他社借入を一本化できる

| 金利 | 1.5〜14.6% | 即日融資 | × |

|---|---|---|---|

| 限度額 | 最大1,000万円 | バレない | × |

| 無利息期間 | ー | Web完結 | ◯ |

横浜銀行カードローンの金利は1.5〜14.6%となっており、リボ払いや他社借り入れの一本化に対応しているのが特徴です。

現在の適用利率が14.6%を超えている人は利息を減らすことができるため、申し込みを検討してみましょう。

金利18.0%で合計100万円の借り入れをしている人が横浜銀行カードローンを利用した場合、年間34,000円の利息を節約できます。

ただし横浜銀行カードローンは地域密着型となっており、申し込みできるのは以下の地域に居住または勤務している人のみです。

横浜銀行カードローンの対象地域

| 対象の都道府県 | 対象の都市 |

|---|---|

| 神奈川県 | 全域 |

| 東京都 | 全域 |

| 群馬県 | 前橋市、高崎市、桐生市 |

横浜銀行カードローンの対象にならない人でも、借り入れの一本化に対応しているおまとめローンを選択すると現在の適用利率より低い金利で借りられます。

おまとめローンについては、下記の「複数社から借りている人は1社にまとめると適用利率を下げてもらえる」で詳しく解説していますので参考にしてください。

LINEポケットマネーはLINEスコアの点数が高いほど利子が安くなるのが魅力

| 金利 | 3.0〜18.0% | 即日融資 | ◯ |

|---|---|---|---|

| 限度額 | 5〜300万円 | バレない | ◯ |

| 無利息期間 | ー | Web完結 | ◯ |

LINEポケットマネーは、LINEスコアの点数によって適用利率が決まる独自のシステムを採用しており、点数が高い人ほど低金利で借りられる仕組みとなっています。

LINEスコアとは信用力を数値化したもので、事前診断で質問される15項目の回答内容とLINE上での行動データで点数が決まります。

点数は1,000点満点となっており、650点以上あると限度額が50万円以下でも一桁台の低金利で借りられる可能性があるため、利息を抑えたい人にぴったりです。

まずはLINEスコアの診断を受けてみて、実際に申し込むかどうか決めてもよいでしょう。

LINEスコアが201点以上にならなければ、そもそも申し込みはできません。

LINEポケットマネーでは信用情報とLINEスコアの両方が審査の対象のため、一般的なカードローンよりも審査難易度が高い点には注意してください。

PayPay銀行カードローンは高齢者でも通常の金利で借り入れが可能

| 金利 | 1.59〜18.0% | 即日融資 | × |

|---|---|---|---|

| 限度額 | 最大1,000万円 | バレない | × |

| 無利息期間 | ー | Web完結 | ◯ |

高齢者に寛容なPayPay銀行カードローンなら、73歳になる誕生月まで通常の金利で融資してもらえます。

ただし70歳の誕生日までに申し込みを済ませておく必要があるため、現在69歳の人は急いで手続きをおこなった方がよいでしょう。

年金による収入があれば、働いていない年金受給者でもお金を借りることが可能です。

一般的に高齢者は収入が少なくなったり、健康に問題が生じたりする可能性が高いため、カードローン業者は積極的な融資をおこなっていません。

65歳以上の高齢者がお金を借りるなら、PayPay銀行カードローンに申し込んでおくのが賢い選択です。

PayPay銀行カードローンへの申し込みは、公式サイトだけでなくPayPayアプリからおこなうこともできます。

詳しくは、「PayPay(ペイペイ)でお金を借りるには?モバイル審査に通過するための条件」の記事で解説していますので合わせてご覧ください。

PayPay銀行カードローンで借りたお金はPayPayをはじめとするスマホ決済アプリにチャージできるため、普段の買い物を電子決済でおこなう人にも適した借入先です。

後払いチャージ機能は支払い手数料が高いため利用を避けるべき

スマホ決済を利用している人のなかにはカードローンと後払いチャージ機能のどちらを選択するべきか迷われる人もいますが、支払い金額を抑えたければ借り入れを選ぶとよいでしょう。

後払いチャージ機能は利息がかからないためお得に感じるものの、手数料が高めに設定されています。

そのため借り入れによる利息を支払うよりも、後払いチャージ機能の利用手数料の方が高くなる場合がほとんどです。

後払いチャージ機能を利用したときにかかる金額は、以下のとおりになります。

| 1回あたりの利用手数料 | 限度額 | |

|---|---|---|

| PayPay | 300円 | 50,000円 |

| au PAY | 330円〜550円 | 55,000円 |

| Tマネー | 356円+システム利用料300円 | 29,000円 |

後払いチャージ機能は翌月一括払いが基本のため、上記は1ヶ月でかかる金額となっています。

カードローンなら、5万円の借り入れをしたとしても無利息期間の適用を受けると利息は0円です。

どちらを利用するべきか迷ったら、この記事で紹介しているような低金利で借りられるカードローンを選んでおけば間違いありません。

給料や年金の振込口座が労金(ろうきん)なら1.50%でマイプランを利用できる

| 金利 | 3.875〜8.475% | 即日融資 | × |

|---|---|---|---|

| 限度額 | 最大500万円 | バレない | × |

| 無利息期間 | ー | Web完結 | × |

給料や年金の振込口座に労金(ろうきん)を指定している人は、通常金利から1.50%引き下げてもらえるマイプランの利用も選択肢のひとつです。

マイプランは労金(ろうきん)が運営するカードローンで、8.475%の低金利で借りられる商品となっています。

労金(ろうきん)を給料や年金の振込口座にしている場合には、6.975%で借りられるということです。

金利引き下げの恩恵を受けられる取引は他にもあるため、労金(ろうきん)を利用している人は確認してみてください。

特別な取引をしていなくても、団体会員の構成員であれば低金利で融資を受けられます。

さらに労金(ろうきん)のマイプランは満18歳以上の人が貸付対象となっており、未成年でもお金を借りることができる数少ないカードローンである点も特徴として挙げられます。

銀行カードローンなどは未成年への融資を一切おこなっていないため、20歳未満の人は労金(ろうきん)のカードローンが借入先の候補として有力でしょう。

20歳未満でも借りられる選択肢について知りたい人は、「未成年でもお金を借りる方法!19歳以下が親の同意なしで借りたいなら?」の記事も合わせてご覧ください。

とはいえ労金(ろうきん)のカードローンは即日融資に対応しておらず、家族や会社にバレない配慮もありません。

無利息期間がないため、低金利ではあるものの借り入れの全期間で利息の支払いが生じる点にも注意が必要です。

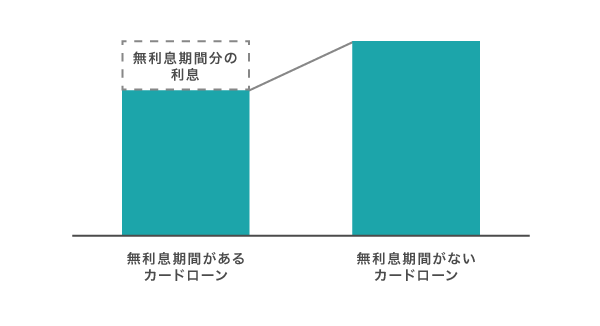

無利息期間がある低金利カードローンなら年間3万円以上の利息を節約できる

ここまで17つのカードローンについて紹介してきましたが、やはり利息を抑えるのに最も有効な借入先は無利息期間のあるカードローンです。

上述したように、無利息期間のあるカードローンなら年間3万円以上の利息を減らすこともできます。

無利息期間があるカードローンと無利息期間がないカードローンの利息額の差を以下にまとめましたので、参考にしてください。

| 返済回数 | 無利息期間あり | 無利息期間なし |

|---|---|---|

| 1回目 | 0円 | 11,835円 |

| 2回目 | 0円 | 11,279円 |

| 3回目 | 0円 | 9,987円 |

| 4回目 | 9,342円 | 9,342円 |

| 5回目 | 8,353円 | 8,353円 |

| 6回目 | 7,113円 | 7,113円 |

| 7回目 | 6,327円 | 6,327円 |

| 8回目 | 5,122円 | 5,122円 |

| 9回目 | 4,240円 | 4,240円 |

| 10回目 | 3,173円 | 3,173円 |

| 11回目 | 1,888円 | 1,888円 |

| 合計 | 46,546円 | 79,647円 |

無利息期間があるカードローンの方が、33,101円も安く借りられることがわかります。

サービス適用中に完済できない人も無利息期間による恩恵はしっかりと受けられるのですから、選ばない理由はありません。

低金利のカードローンでお金を借りたい人にとって、無利息期間は外せない条件ということです。

改めて無利息期間のあるカードローンについて、以下にまとめておきます。

無利息期間のあるカードローン一覧

| 無利息サービスの適用期間 | |

|---|---|

| レイクALSA | 最大180日間 |

| アイフル | 最大30日間 |

| プロミス | 最大30日間 |

| アコム | 最大30日間 |

できるだけ長く無利息期間の適用を受けたい人は、レイクALSAが狙い目です。

期間限定のキャンペーンを利用すると通常よりお得にキャッシングできる

無利息期間の他にも、キャンペーンが実施されているカードローンを利用するとお得にキャッシングできます。

現在、期間限定のキャンペーンをおこなっているカードローンとその内容は以下のとおりです。

| キャンペーン内容 | |

|---|---|

| プロミス | はじめての契約で6,000円相当のVポイントがもらえる |

| SMBCモビット | 新規入会でTポイントまたはVポイントを7,000ポイントもらえる |

| 楽天銀行カードローン | 借り入れ残高に応じて楽天ポイントを500〜30,000ポイントもらえる |

| ORIX MONEY | 最大3ヶ月間の利息がキャッシュバックされる |

| auじぶん銀行カードローン | 新規申し込みで最大32,000Pontaポイントがもらえる |

なかでもプロミスとSMBCモビットは、無利息期間と併せて上記のキャンペーンを適用してもらえるため非常にお得となっています。

管理人もキャンペーンを利用して申し込んだことがありますが、無利息期間とポイントの付与によって4万円以上もお得にキャッシングできました。

こまめに繰り上げ返済をして借入残高を減らす工夫をすると、返済総額をさらに減らせます。

繰り上げ返済で借入残高を積極的に減らすと返済総額は抑えられる

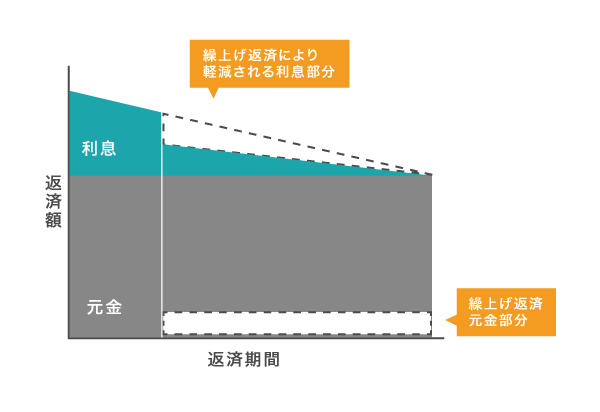

利息を抑えるためには、余裕があるときに繰り上げ返済をするとよいでしょう。

繰り上げ返済とは、毎月決められた日におこなう約定返済とは別に任意で支払いをすることをいい、返済総額を抑えるのに非常に効果的です。

管理人は繰り上げ返済によって5万円以上の利息を節約できた経験があり、それ以来こまめな返済を心がけています。

コンビニATMでも支払うことはできますが、カードローン業者が運営するATMを利用すると手数料無料で繰り上げ返済をおこなえます。

約定返済の際に上乗せして支払うと繰り上げ返済として扱ってもらえるため、毎月少しずつ余分に返済するのもひとつです。

他にも、給料日に一旦すべて返済して借入残高を0円にしておくことで利息を節約する方法もあります。

給料日に一括返済して借入残高を0円にしてしまうのも一つの手段

借り入れ残高が少なくなってきたら、給料日に一括返済すると本来かかるはずだった利息を節約できます。

例えば借り入れ残高が5万円の場合、毎月1万円ずつ返済すると5ヶ月分の利息を支払わなければいけません。

一方で、まとめて一括返済すると完済した時点で利息は発生しなくなるため、無駄な支払いは一切なくなります。

上述したように無利息期間の適用がなくなる前に一括返済すれば、利息は0円です。

一括返済したことによって生活費が足りなくなる場合もあると思いますが、カードローンは必要なときに何度でも借り入れができます。

カードローンの金利は日割計算のため毎月少しずつ返していくよりも、まとめて返済して必要なときに借り入れをするという使い方のほうが利息を抑えられます。

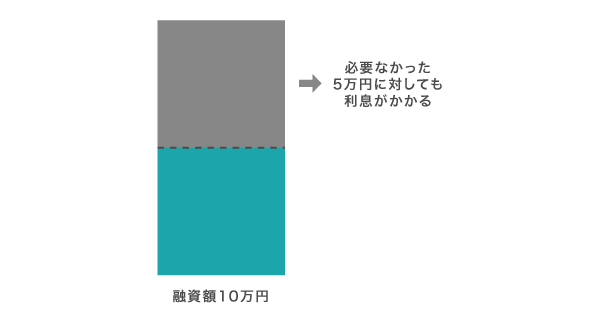

借り入れ金額を自由に決められるため無駄な支払いが発生する心配がない

必要なときに必要な額だけ借りられるカードローンの利点を生かした借り方をすると、無駄な利息が発生する心配がありません。

特に1,000円単位で借りられるカードローンは、できるだけ利息を抑えたい人に最適な借入先です。

上述で紹介した低金利カードローンのうち、1,000円単位の借り入れに対応しているのは以下のとおりになります。

| 1,000円単位の借入 | 最低借入金額 | 対応している提携ATM | |

|---|---|---|---|

| プロミス | ◯ | 1,000円 |

|

| アイフル | ◯ | 1,000円 |

|

| アコム | ◯ | 1,000円 |

|

| SMBCモビット | ◯ | 1,000円 |

|

| レイクALSA | ◯ | 1,000円 |

|

| auじぶん銀行カードローン | ◯ | 1,000円 |

|

| イオン銀行カードローン | ◯ | 1,000円 |

|

| 三菱UFJ銀行のバンクイック | ◯ | 1,000円 |

|

| 横浜銀行カードローン | ◯ | 1,000円 |

|

| LINEポケットマネー | ◯ | 1,000円 |

|

プロミスやアイフルなら、振込融資でも1,000円単位の借り入れが可能です。

借り入れ単位が1万円以上のカードローンを利用すると必要以上の借り入れをしなければならず、利息の支払いも膨れてしまいます。

できるだけ利息を抑えるためには、1,000円単位で借りられるカードローンを選びましょう。

最低借り入れ金額が少額の借入先を選ぶことも、不必要な借り入れを防ぐための条件のひとつです。

フリーローンは最低借入金額が10万円のため返済総額が高くなる

借入先にフリーローンを検討している人もいるかもしれませんが、10万円以下の貸付に対応しておらず、自由なキャッシングができないため利息を抑えたい人には不向きです。

例えば5万円を借りたい場合でも最低借り入れ金額である10万円を融資されてしまい、余分に利息が発生します。

一方でカードローンなら5万円のみ借りられ、返済総額を最小限に抑えることができます。

カードローンとフリーローンの違いを表にまとめましたので、参考にしてください。

| カードローン | フリーローン | |

|---|---|---|

| 最低借入金額 | 1,000円 | 10万円 |

| 借入回数 | 何度でも可能 | 1回のみ |

| 融資スピード | 最短即日 | 1〜2週間 |

| 返済期間 | 制限なし | 制限あり |

| 使用用途 | 自由 | 申告が必要 |

借り入れ回数や融資スピードなどの使いやすさの面でも、カードローンを選んでおけば間違いありません。

返済を進めると信用実績ができ、増額案内の連絡がくる点もカードローンの特徴です。

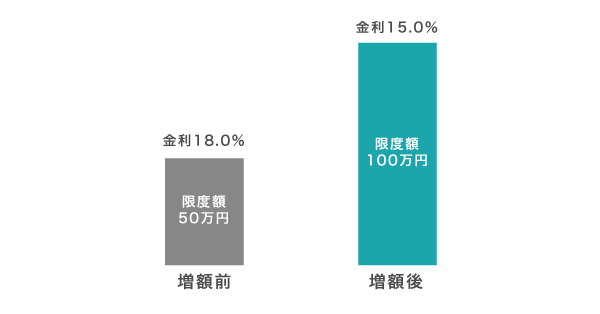

増額案内がきたら限度額を上げておくと適用利率を引き下げてもらえる

上述したように、カードローンの適用利率は限度額に応じて決められます。

そのため貸金業者から増額案内がきたら、借りる予定がなくても限度額を上げておくと適用利率を引き下げてもらうことが可能です。

限度額を増やしておけば、急な出費があったときに審査なしで借り入れできる利点もあります。

当然ながら、必要にならなければ借りなくても問題ありません。

とはいえカードローン業者によっては増額に前向きではなく、返済を続けても案内がこない場合があります。

増額案内がこなければ、借り換えをした方が利息を抑えられるでしょう。

返済中の借り入れがあるなら借り換えをするだけで金利は安くなる

返済中の借り入れがある人は、今よりも低金利のカードローンで借り換えをおこなうと利息の支払いを軽減できます。

例えば100万円を金利18.0%で借りている場合、低金利な三井住友カードのカードローンに借り換えるだけで最大8.0%も適用利率が下がるため、総額で12万円も負担を減らすことが可能です。

シミュレーションの詳細は、以下を参考にしてください。

| 借り換えをしなかった場合 | 借り換えをした場合 | 差額 | |

|---|---|---|---|

| 1年目 | 180,000円 | 100,000円 | 80,000円 |

| 2年目 | 90,000円 | 50,000円 | 40,000円 |

| 総額 | 270,000円 | 150,000円 | 120,000円 |

今回は返済期間を2年と仮定して計算しましたが、借り入れ期間が長くなればなるほど差額は大きくなります。

借り換えをすると返済期間を短縮できる利点もあるため、できるだけ利息を抑えたい人は今よりも安い金利で借りられるカードローンへの借り換えを検討しましょう。

借入先が複数に分かれている場合は、1社にまとめた方が適用利率は下がりやすくなります。

複数社から借りている人は1社にまとめると適用利率を下げてもらえる

少額の借り入れよりも、まとまった金額を借りた方が適用利率は下がります。

そのため複数社から借りている人は、1社にまとめると今より低金利で借り入れをすることが可能です。

なかでも以下の貸金業法に則って運営しているおまとめローンを借入先に選べば、確実に適用利率を引き下げてもらえます。

「借換え後」の金利が、借換え前の金利を上回らない。

引用元: 日本貸金業協会

おまとめローンの商品ごとの金利と限度額を以下にまとめましたので、参考にしてください。

| 金利 | 限度額 | |

|---|---|---|

| アイフルのかりかえMAX | 3.0〜17.5% | 1〜800万円 |

| アコムの借換え専用ローン | 7.7〜18.0% | 1〜300万円 |

| SMBCモビットのおまとめローン | 3.0〜18.0% | 最大500万円 |

| プロミスのおまとめローン | 6.3〜17.8% | 最大300万円 |

銀行からの借り入れをまとめたい人は、アイフルのかりかえMAXを選びましょう。

他の3社は消費者金融やクレジットカードのリボ払いには対応しているものの、銀行からの借り入れはおまとめローンの対象外としているからです。

アイフルのおまとめローンを検討する人は、「アイフルは審査が厳しい?2人に1人は借りられる審査通過率について検証」の記事も合わせてご覧ください。

延滞すると20.0%の延滞損害金が発生するため返済期日を守ることが大切

せっかく金利が安いカードローンで借り入れをしても、延滞すると毎月の返済額に対して20.0%の遅延損害金が発生してしまいます。

利息制限法の以下の取り決めによって20.0%以上は請求されないものの、1日でも遅れると毎月の返済額に上乗せして遅延損害金を支払わなければいけません。

(賠償額予定の制限)

第四条 金銭を目的とする消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が第一条第一項に規定する率の二倍をこえるときは、その超過部分につき無効とする。引用元: 衆議院

無利息期間中に支払いを遅延した場合、サービスの適用を外されてしまう点にも注意してください。

支払いを遅延すると、低金利なカードローンで借り入れをしても意味がなくなってしまうということです。

延滞を続けると個人情報に傷がついたり、民法第136条1項で定められている期限の利益を喪失して一括返済を求められたりする可能性もあるため、返済期日はしっかりと守りましょう。

万が一返済日に遅れそうな場合は、借り入れをしている金融業者に相談してください。

返済期日を延長してもらえる可能性があるため滞納する前に相談しよう

カードローン業者によっては、支払いを遅延する前に相談すると返済期日を延長してもらうことが可能です。

例えばレイクALSAの場合、オペレーターに相談すると返済期日を変更してもらえます。

事前にお客さま専用フリーダイヤル(0120-09-09-09)までご連絡ください。ご連絡をいただいた後に、 会員ページ・新生銀行カードローンATM・郵送・お電話にて、ご返済日変更のお手続きが可能になります。

引用元: レイクALSA

返済期日の延長を認めてもらえれば損害遅延金の発生や一括請求の心配はなくなり、個人情報に傷がつくこともありません。

カードローン業者からすると損害遅延金を請求して利用者が返済できなくなるよりも、期日を延長してでも支払いを続けてもらったほうが利益につながります。

柔軟に対応してもらえる場合が多いため、相談しづらいからといって連絡もせずに遅延するのは避けましょう。

支出を抑えるためには手数料無料の振込融資を利用するべき

できるだけ支出を抑えるためには、借入時に手数料がかからない振込融資を利用するとよいでしょう。

以下の表からもわかるとおり、多くのカードローンは振込融資であれば手数料は無料です。

| 振込手数料 | |

|---|---|

| プロミス | 無料 |

| アイフル | 無料 |

| アコム | 無料 |

| SMBCモビット | 無料 |

| レイクALSA | 無料 |

| 三井住友カードのカードローン | 無料 |

一方でコンビニATMなどでお金を借りると借り入れ金額が1万円以下なら110円、1万円超なら220円のATM利用手数料を支払わなければいけません。

カードローンのATM利用手数料

| 借り入れ金額 | 手数料 |

|---|---|

| 1万円以下 | 110円 |

| 1万円超 | 220円 |

振込融資で口座にお金を入れてもらってからATMで引き出せば、手数料無料で現金を手に入れることが可能です。

せっかく低金利のカードローンを利用するのですから、ATM利用手数料にも配慮して支出を抑えたキャッシングをしましょう。

著者情報