個人事業主は一般社員に比べてカードローンの審査に通過するのが難しく、融資を受けられなくて困っている人は多いのではないでしょうか。

自営業者がカードローンの審査に落ちやすい原因は、借入先の選び方が誤っているからです。

生活費として借りたい人と事業性資金を借りたい人では、最適なカードローンが異なります。

| 生活費 | 事業性資金 | |

|---|---|---|

| 消費者金融 | ◯ | ◯ |

| 銀行カードローン | ◯ | × |

| クレジットカード会社の専用カードローン | × | ◯ |

経営の良し悪しによって審査に影響が出るケースもありますが、用途に合わせた借り入れ先であれば融資を受けられる可能性が高くなります。

- 消費者金融なら生活費と事業性資金のどちらも借りられる

- 個人事業主におすすめなカードローンは最短20分で審査結果が通知されるアコム*1

- 銀行カードローンとクレジットカードは経営が安定している人向け

- 申し込んだ75%の個人事業主がカードローンで借り入れに成功している

自営業者がカードローンの審査に通過できる方法についても記載していますので、ぜひ参考にしてください。

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

目次

- 1 個人事業主でも借りられるカードローンはどれ?用途に合わせて選ぼう

- 2 個人事業主がカードローンの審査に通過するのは難しい?75%は借入に成功

- 3 自営業がお金を借りる注意点!事業性資金と生活費で限度額が異なる

個人事業主でも借りられるカードローンはどれ?用途に合わせて選ぼう

カードローンは他の金融商品と比べて貸付対象とする幅が広く、個人事業主でも融資を受けられます。

ただしカードローンによっては資金使途に制限があり、生活費または事業性資金として借りられないケースがあるため用途に合わせて借入先を選ぶことが大切です。

個人事業主はカードローンの審査に通過できないと思っている人もいるかもしれませんが、用途に合った借入先であれば融資を受けられます。

借入金の用途に合わせて個人事業主でも借りられるカードローンを調査した結果を以下にまとめましたので、参考にしてください。

| 個人事業主への貸付 | 赤字決算時の貸付 | 生活費 | 事業性資金 | |

|---|---|---|---|---|

| 消費者金融 | ◯ | ◯ | ◯ | ◯ |

| 銀行カードローン | ◯ | × | ◯ | × |

| クレジットカード会社の専用カードローン | ◯ | × | × | ◯ |

| ビジネスローン | ◯ | ◯ | × | ◯ |

例えば事業性資金を借りたいのなら、運転資金の融資に特化しているビジネスローンがおすすめです。

自由に借入金を利用したい人は、個人事業主への貸付に対応しているうえ、生活費と事業性資金のどちらも借り入れできる消費者金融のカードローンを選ぶことをおすすめします。

赤字決算時の貸付にも柔軟に対応してもらえるため、審査が不安な自営業者にも最適です。

どこで申し込もうか迷っている人や具体的な資金使途が決まっていない人は、消費者金融を選ぶと良いでしょう。

生活費と事業性資金のどちらにも対応できる消費者金融がおすすめ

生活費や資本金増資を目的とした借り入れをしたい人は、消費者金融を選ぶのがおすすめです。

消費者金融は資金使途が自由なカードローンの他に、事業性資金を借りられるプランも兼ね備えています。

カードローンで生活費を借りながら別の商品で事業性資金として融資を受けることも可能なため、利便性が高いのが特徴です。

とはいえ事業性資金のみならまだしも、個人事業主がカードローンで生活費を借りるのは難しいと思っている人もいますよね。

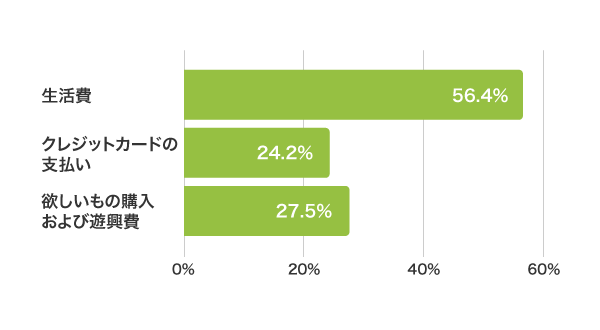

実際のところ消費者金融を利用している個人事業主は、半数以上が生活費として借り入れをしています。

| 生活費 | 56.4% |

|---|---|

| クレジットカードの支払い | 24.2% |

| 欲しいもの購入および遊興費 | 27.5% |

データ引用元:貸金業利用者に関する調査・研究-金融庁

銀行や公的融資といった他の借入方法に比べて借入の敷居が低いため、審査が不安な個人事業主は消費者金融を選ぶのが得策です。

では、個人事業主におすすめの消費者金融について詳しく解説していきます。

個人事業主に最適な消費者金融はどこ?

実際に管理人が申し込み、個人事業主におすすめな消費者金融をランキングの根拠(2023年)およびランキングの根拠(2024年)に基づいて調査した結果は以下のとおりです。

| 消費者金融 | 個人事業主の申し込み | 資金使途 | 事業性資金の借り入れ |

|---|---|---|---|

| アコム | ◯ | 自由 | ビジネスサポートカードローンで可能 |

| アイフル | ◯ | 自由 | 事業サポートプランで可能 |

| プロミス | ◯ | ー | 自営者カードローンで可能 |

| レイク | ◯ | 自由 | レイク de ビジネスで可能 |

| SMBCモビット | ◯ | 自由 | 不可 |

消費者金融は自営業やフリーランスへの融資に前向きな姿勢があり、基本的にどこでも貸付対象になります。

実際にアイフルの公式ホームページでは、所得が少ない個人事業主でも審査に対応してもらえる旨が記載されています。

Q.所得・利益が少ないのですが検討できますか?

引用元: アイフル公式ホームページ

ご審査可能です。まずはお気軽にお申込みください。

消費者金融のなかでもアコムやアイフル、プロミス、レイク(旧レイクALSA)の4社は個人事業主向けのプランを展開しており、生活費と事業性資金のどちらも借り入れすることが可能です。

一方でSMBCモビットは個人事業主でも申し込めるものの、事業性資金の貸付はおこなっていません。

生活費のみを借りる場合であっても、長い目で見て事業性資金を借りる可能性があるのであれば上記4社のカードローンがおすすめです。

アコムなら24時間いつでも振込融資が可能

アコムは、24時間いつでも都合の良いタイミングで振込融資が可能な優れたカードローンです。*1

光熱費の支払いやローンの返済などで緊急にお金が必要になった際にも活用でき、ATMへ出向かなくても自分の銀行口座へ借入金を振り込んでもらえる利点があります。

土日や祝日でも融資に対応してもらえるうえ、21時までに契約すると当日中に借入金を受け取れるので急いでいる人にも向いています。*2*3

個人事業主向けの商品であるビジネスサポートカードローンにプラン変更すると、生活費と事業性資金の両方を借りることが可能です。

年収の3分の1を超える借り入れにも対応してもらえるため、総量規制ギリギリまで融資を受けている人でも利用できます。

>> アコムの3秒診断はこちら

注釈

※1金融機関により異なります。

※2アコムの当日契約(融資)の期限は21時まで

※3お申込時間や審査によりご希望に添えない場合がございます。

即日融資を狙うなら最短18分で借りられるアイフル

アイフルは他社と比べて融資スピードが早く、最短18分で融資を受けられます。*

個人事業主であっても最短18分で事前審査の結果を通知してもらえるため、借り入れを急いでいる人にもぴったりです。*

事業性資金の貸付にも対応しており、事業サポートプランという商品で経営に必要な資金を借りられます。

事業サポートプランは事業性資金だけではなく生計費を借りることも可能ですので、自由度が高いのも嬉しいポイントです。

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

新規成約率48.2%!融資に前向きなプロミス

プロミスは新規成約率が48.2%となっており、新規顧客への融資に前向きな印象があります。

申し込んだ2人に1人が融資を受けられた実績があるため、審査が不安な個人事業主に最適です。

さらに即日融資にも対応しており、Webで申し込むとその日のうちに融資を受けられます。

事業性資金としてお金を借りたい場合は、Web申し込み後にオペレーターへ自営者カードローンを利用したい旨を伝えると対応してもらえます。

>> プロミスの3項目カンタン診断はこちら

注釈

※ロゴ変更前(2023年9月29日前)

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

レイク(旧レイクALSA)ならカードローンで最速の最短15秒で審査結果がわかる

レイク(旧レイクALSA)は、Webで申し込むと最短15秒で審査結果を通知してもらえるのが特徴です。

他社では審査が完了するまでに最短25〜30分以上かかるため、借り入れを急いでいるのならレイク(旧レイクALSA)以外の選択肢はありません。

さらに5万円までの借り入れなら最大180日の無利息期間サービスが適用され、利息を抑えられるのも嬉しいポイントです。*

2021年12月より事業性資金を借り入れできるレイク de ビジネスもリリースされたので、個人事業主がお金を借りるならレイク(旧レイクALSA)を選んで損はないでしょう。

>> レイクの最短15秒診断はこちら

レイクの貸付条件と無利息期間の注意事項

レイク(旧レイクALSA)の貸付条件

| 極度額 | 1万円~500万円 |

|---|---|

| 貸付利率(実質年率) | 4.5%~18.0%* |

| 遅延損害金(年率) | 20.0% |

| 返済方式 | 残高スライドリボルビング方式、元利定額リボルビング方式 |

| 返済期間・回数 | 最長5年、最大60回* |

| 担保・保証人不要 | ◯ |

| 審査 | 有 |

| 利用対象 | 年齢が満20歳以上70歳以下の国内に居住する方、ご自分のメールアドレスをお持ちの方、日本の永住権を取得されている方 |

| 必要書類 | 運転免許証等、収入証明書(契約額に応じて、新生フィナンシャルが必要とする場合) |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

※貸付利率はご契約額およびご利用残高に応じて異なります。

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

※収入証明書は、融資限度額が50万円を超える場合必要となります。

無利息期間の注意事項

| 無利息期間の注意事項 |

|

|---|---|

| 180日間無利息の注意事項 |

|

| 60日間無利息の注意事項 |

|

| 30日間無利息の注意事項 |

|

どうしても銀行で借りたいならネット取引専門の楽天銀行スーパーローンを選ぼう

楽天銀行スーパーローンは、店舗を持たずインターネット取引のみを専門としている銀行のひとつです。

まだ新しいジャンルの銀行であることから、新規顧客を獲得するために様々な雇用形態の人へ融資をおこなっています。

もちろん個人事業主の借り入れにも対応しており、最大800万円まで融資を受けられます。

事業性資金を借りたい場合は、Web申し込み後に楽天銀行ビジネスローンを利用したい旨を伝えると応じてもらえます。

楽天銀行スーパーローンはまだ立ち上げられたばかりの金融サービスであるため、新規顧客の獲得に前向きな今がまさに狙い目です。

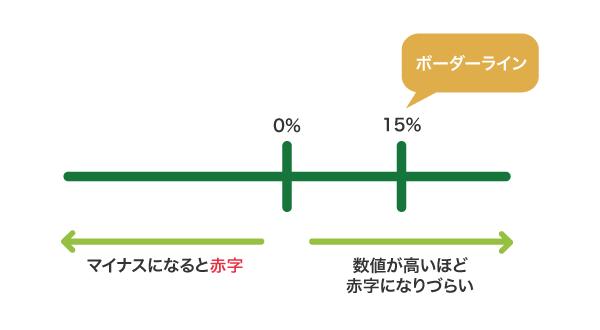

大手銀行カードローンは経営安全率が15%を超える自営業者向け

経営が安定している自営業やフリーランスの人は、銀行カードローンで融資を受けられます。

銀行カードローンは金融庁の監視が厳しいことから質の良い顧客を好む傾向にあり、個人事業主の融資審査では経営安全率を重視しています。

経営安全率とは企業の経営が破綻しないか安全性を判断するための指標のことで、優良顧客として認識されるボーダーラインは15%です。

勤めている会社の経営安全率が15%を超える事業主は、銀行カードローンの審査で優遇してもらえます。

企業の限界利益や計上利益から、以下のように計算します。

- 売上-変動費=限界利益

- 経常利益÷限界利益×100=経営安全率

例えば経常利益が800万円で限界利益が5,000万円の場合、経営安全率は16%です。

経営安全率が15%以上の企業は売り上げが落ちても赤字になるリスクが少なく、事業主がお金を借りても借入金を踏み倒す心配がないことから銀行カードローンでは優良顧客として判断されます。

反対に0%未満の場合は、数値がマイナスになるほど破綻するリスクがあると判断されて貸し渋りに遭うケースも少なくありません。

つまり、経営が安定していない企業の事業主は銀行カードローンの審査に通過するのが難しいということです。

とくにメガバンクは頻繁に金融庁からの抜き打ち検査を受けており、収入が不安定な人への融資に消極的な印象があります。

メガバンクには個人事業主専用カードローンがない

みずほ銀行や三井住友銀行、三菱UFJ銀行といったメガバンクには、個人事業主専用カードローンがありません。

個人事業主のように収入が不安定な人向けのローン商品は過剰貸付になるケースが多く、金融庁の検査員の目につきやすくなるからです。

以前までは個人事業主専用のカードローンがなくても融資を受けられましたが、平成29年に全国銀行協会が審査厳格化に向けた対応策を発表して以降借り入れが難しくなりました。

信用金庫や地方銀行も例外ではなく、審査厳格化の影響を受けているので経営が安定していない個人事業主には不向きです。

それでも銀行系のカードローンでお金を借りたい人は、まだ個人事業主専用カードローンの展開がある以下のような地方銀行やネット銀行を利用すると良いでしょう。

| 銀行 | 個人事業主専用ローン | 生活費の借入 | 事業資金の借入 |

|---|---|---|---|

| 東京スター銀行 | スタービシネスカードローン | × | ◯ |

| スルガ銀行 | イービジネスダイレクトカード | × | ◯ |

| 北日本銀行 | ビジネスカードローン | × | ◯ |

| 千葉興業銀行 | ビジネスカードローン | × | ◯ |

| 関西みらい銀行 | ビジネスカードローンわくどりくん | × | ◯ |

ただしこれらのカードローンは資金使途が事業性資金のみに限定されますので、生活費を借りたい人は前述で解説したような消費者金融で申し込んだほうが賢明です。

他の選択肢をで借りたいのであれば、銀行よりも難易度が低いクレジットカードの専用ローンを検討してみてはいかがでしょうか。

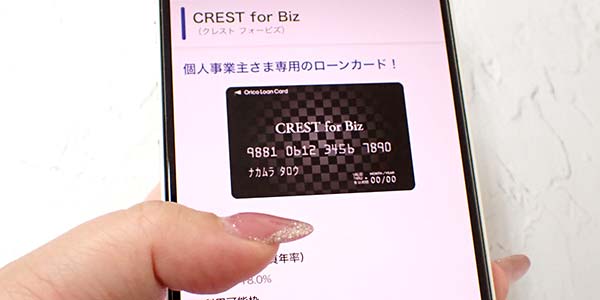

用途が事業性資金のみならクレジットカードの専用ローンで借りられる

クレジットカード会社は消費者金融と同様に個人事業主向けのローンを展開しており、事業性資金の借り入れに対応してもらえます。

消費者金融ほど融資に前向きではないものの、銀行カードローンのように経営安全率の数値を重視されないので決算が黒字であれば融資を受けることも可能です。

クレジットカード会社が展開している個人事業主専用カードローンは、以下で表にまとめましたので参考にしてください。

| クレジットカード会社 | 個人事業主専用ローン | 生活費の借入 | 事業資金の借入 |

|---|---|---|---|

| オリエントコーポレーション | CREST for Biz | × | ◯ |

| セゾンファンデックス | 個人事業主専用カードローン | × | ◯ |

| オリックス・クレジット | VIPローンカード BUSINESS | × | ◯ |

| ライフカード | ライフローンカードビジネス | × | ◯ |

ただし、すでに直近で決算が赤字になっている事業主は審査でマイナスの評価を受けてしまいます。

クレジットカード会社は利息による利益を目的としており、借入金を踏み倒すリスクがある顧客を嫌厭しているからです。

実際に管理人が赤字決済で経営が苦しくなり、上記のカードローンで申し込んだ際は3社から融資を断られました。

そのため、経営に少しでも不安がある人は審査対策を万全におこなってからカードローンで申し込んだほうが賢明です。

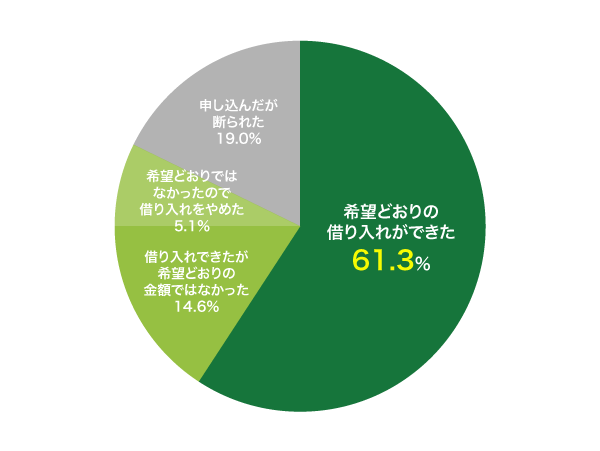

個人事業主がカードローンの審査に通過するのは難しい?75%は借入に成功

個人事業主はカードローンの審査で不利になると思っている人もいるかもしれませんが、融資を受けるのはそれほど難しくありません。

前述で紹介したアコムやアイフル、プロミスなどの融資に前向きな消費者金融のカードローンであれば、審査に通過する可能性は十分にあります。

実際に金融庁がおこなった調査では、貸金業者に申し込んだ個人事業主の75%が借り入れに成功していることがわかっています。

金融庁が発表している借り入れ申込結果の状況は、以下のとおりです。

| 選択肢 | 回答率 |

|---|---|

| 最終的に希望通りの借入ができた | 61.3% |

| 最終的に借入できたが希望通りの金額ではなかった | 14.6% |

| 希望通りの金額ではなかったので最終的に借入をやめた | 5.1% |

| 借入を申し込んだが断られた | 19.0% |

参考元:貸金業界の現状について-金融庁

5.1%の人は限度額が希望通りにならなかったため借り入れをやめているものの、審査には通過しています。

つまり、消費者金融なら約80%の確率で審査に通過できるということです。

消費者金融に限らず、銀行や信販会社のカードローンでも会社の決算が上向きであれば審査に通過できるケースがあります。

審査に通過する確率をさらに高めたいのであれば、審査でプラスの評価を得られるように対策を実行すると良いでしょう。

創業年数が長いほど安定性が評価されるので通りやすい

カードローンの審査では、創業年数が長いほど安定性があると判断してもらえます。

創業年数が長い企業はこれまで経営を続けてきた実績があり、倒産する可能性が低いからです。

起業したばかりの事業主と比べて資金力があり、滞りなく返済を続けられるため審査に通りやすくなります。

一方で創業年数が短い起業の事業主は経営が波に乗っていないことから返済能力が低いと判断され、審査では不利です。

実際にアコムの公式ホームページでは、業歴が1年未満の個人事業主が貸付対象外となる旨が記載されています。

業歴1年以上の個人事業主の方で当社基準を満たす方

引用元: アコム公式ホームページ

起業したばかりでお金を借りたいのなら、借り入れ希望額を無理なく返済できる範囲内に抑えておきましょう。

借り入れ希望額を少額にしておくとプラスの評価をしてもらえる

個人事業主がカードローンの審査に通る方法としては、創業年数の他に借り入れ希望額を少額にしておくことが挙げられます。

借り入れ希望額が少額の人は、審査担当者に借り過ぎない印象を与えられるためプラスの評価をしてもらえます。

初回借り入れで高額融資を希望する人に比べて、完済できる可能性が高いのもプラスの評価となる理由のひとつです。

借り入れ希望額を少額にすると必要額が足りなくなる人もいるかもしれませんが、審査に通過した後に増額申請をすれば追加融資を受けられます。

実際に管理人はアコムのビジネスサポートカードローンでこの方法を試し、最大限度額の300万円まで借りられました。

希望する金額を借りられないのが心配な人は、書類の提出で信用度を上げると良いでしょう。

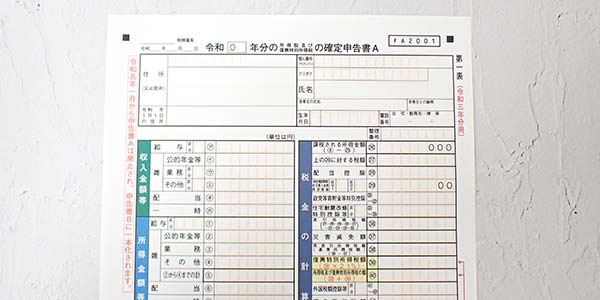

収入証明書を提出する際は確定申告書や所得証明書を提出しよう

個人事業主がカードローンに申し込む場合、返済能力を確認するために収入証明書の提出を求められます。

収入証明書は、給料明細ではなく確定申告書や所得証明書を提出するのが得策です。

確定申告書や所得証明書は市役所および税務署などで保管される公的な書類であることから、信憑性が高くなります。

一方で給料明細書は、個人事業主が自分で書き換えられることから収入証明書として認められないケースがほとんどです。

返済能力の確認をするうえで信憑性の高い収入証明書が必要な旨については、日本貸金業協会の公式ホームページにも記載されています。

精緻に返済能力の調査を行うためには、正確な資力を確認する必要があり、客観的に信頼性の高い書類を徴求することが求められます。

引用元: 日本貸金業協会公式ホームページ

そのため、個人事業主がカードローンに申し込む際はあらかじめ市役所や税務署へ出向いて必要書類を用意しておきましょう。

借り入れを急いでいて収入証明書を用意する時間がない場合は、オペレーターへ事情を説明すると条件付きで年収確認なしの借り入れに応じてもらえるケースがあります。

収入証明書不要で借りる条件については、「収入証明書不要のカードローン3選!給与明細なしでもすぐに借入できる方法」をご覧ください。

在籍確認の連絡先を固定電話にすると信用度が上がる

個人事業主がカードローンの申し込みで在籍確認の連絡先を申請する際は、会社にある固定電話の番号を記載しておくのが賢明です。

固定電話の番号なら、申請した会社の事業主であることが確認できるため信用度が上がります。

反対にスマホや自宅の電話番号を申請した場合は、個人が事業主と偽って申し込んでいる可能性があるため信憑性が低くなります。

どうしても固定電話の番号を申請できない場合は、事業証明書を提出しましょう。

追加で事業証明書を提出するのが得策

申し込み時に追加で事業証明書を提出すると、信用度が上がって審査で有利になります。

事業証明書は経営者である旨を証明できる書類であり、会社の実在性が担保されるからです。

事業証明書で証明できる内容については、久喜市の公式ホームページにも記載されています。

営業証明書(法人事業届出済証明書・個人事業開業届出済証明書)は、法人・個人からの届出に基づき、市内事業所に関する事項(名称、所在地、代表者氏名、事業種目)を証明するものです。

引用元: 久喜市公式ホームページ

事業証明書が手元にない場合は、会社が立地している地区の市役所で申請すると対応してもらえます。

固定電話の有無に関わらず、審査でプラスの評価をしてもらえるため提出しておいて損はありません。

とはいえ、会社自体に電話をかけられたくない人もいますよね。

カードローンによっては、在籍確認の電話連絡をなしにしてもらえるケースもあります。

在籍確認の電話連絡をなしにする方法については、「在籍確認なしのカードローン17社!勤務先への電話連絡なしで借り入れする方法」の記事で詳しく解説していますので参考にしてください。

上記の方法を試しても審査に通過できなかった場合は、他の借り入れ方法を検討しましょう。

どこからも借りられない個人事業主は事業主専用の融資制度を検討しよう

どこからも融資を受けられなかった場合は、事業主専用の融資制度で資金調達するのもひとつの手段です。

前述で触れたように、クレジットカード会社や銀行のカードローンは利益を目的としていることから赤字経営の個人事業主が融資を受けづらい実情があります。

しかし融資制度やビジネスローンなどの個人事業主の支援を目的としている借り入れ方法であれば、赤字経営でも審査で優遇してもらえるケースがあります。

個人事業主がお金を借りられる融資制度は、以下のとおりです。

| 借り入れ方法 | 金利 | 限度額 |

|---|---|---|

| 日本政策金融公庫 | 最大2.0〜3.0%前後 | 最大14億4,000万円 |

| 小規模企業共済の貸付制度 | 0.9%または1.5% | 最大2,000万円 |

| 信用保証制度 | ー | ー |

| 従業員貸付制度 | 2.0%〜4.0% | 10〜100万円 |

| ビジネスローン | 3.0〜18.0% | 300〜5,000万円 |

これらの借り入れ方法は高額融資に対応してもらえるうえ、低金利で借りられるため事業性資金を借りたい個人事業主に向いています。

生活費としてお金を借りられるのは従業員貸付制度のみであり、他の制度は事業資金の借り入れが対象となりますので覚えておきましょう。

ただし、いずれも融資までに1週間以上時間がかかる点には注意が必要です。

今すぐにお金が必要な場合は、「お金借りる即日なら!審査通過して今すぐ現金を手に入れるコツと借入方法」の記事で今日中に資金調達できる方法を解説していますので参考にしてください。

では、事業主専用の融資制度を一つずつ詳しく解説していきます。

日本政策金融公庫の融資制度は目的別に分かれているのが特徴

日本政策金融公庫は政府の意向に沿って、事業主の資金繰りをサポートするための様々な融資制度を設けています。

融資制度の種類と対象になる人を調査した結果は、以下のとおりです。

| 融資制度 | 対象者 | 限度額 |

|---|---|---|

| 一般貸付 | 個人事業主で事業性資金を借りたい人 | 最大7,200万円 |

| 経営環境変化対応資金 | 会社の業績が悪化している人 | 最大4,800万円 |

| 新規開業資金 | 新たに事業を始める人 | 最大7,200万円 |

| 災害貸付 | 災害によって被害を受けた人 | 最大3,000万円 |

| 特別貸付 | 感染症や災害などの影響によって業績が悪化している人 | 最大8,000万円 |

| 海外展開・事業再編資金 | 海外展開や海外事業の再編をする人 | 最大14億4,000万円 |

日本政策金融公庫は個人事業主向けの借り入れ方法のなかで最も限度額が高く、1億を超える高額な借り入れにも対応してもらえる利点があります。

国が100%出資する政府系の金融機関であることから、民間金融機関と比べて審査基準が緩めなのも嬉しいポイントです。

日本政策金融公庫には、上記の他にも業種や資金使途に合わせて100種類を超える融資制度が設けられています。

融資を受けるのなら、経済産業省の中小企業向け資金繰り支援内容一覧表で自分に最適な融資制度を見つけましょう。

日本政策金融公庫は事業性資金を借りる手段として最もメジャーであり、需要が高いことから小規模企業の事業主が融資を受けづらい実情があります。

日本政策金融公庫で融資を受けられなかった場合は、小規模企業専用の融資制度を検討しましょう。

小規模企業共済の貸付制度は積み立てた共済金があれば審査はない

小規模企業共済に加入している人は、貸付制度を利用して事業性資金を借りられます。

自分が積み立てた共済金から借りる仕組みとなっており、審査なしで借り入れできるのが特徴です。

小規模企業共済には日本政策金融公庫と同様、用途に合わせて以下のように複数の貸付制度を設けています。

| 貸付制度 | 資金使途 | 限度額 |

|---|---|---|

| 一般貸付 | 事業性資金であれば自由 | 最大2,000万円 |

| 緊急経営安定貸付 | 売上が減少した際に経営を立て直すための資金人 | 最大1,000万円 |

| 傷病災害時貸付 | 事業主の入院や災害を受けて経営が悪化した場合の資金 | 最大1,000万円 |

| 廃業準備貸付 | 事業債務の清算、設備の処分など廃業にかかる費用 | 最大1,000万円 |

| 新規事業展開等貸付 | 新たな事業分野へ進出するための資金 | 最大1,000万円 |

| 事業継承貸付 | 海事業を継承する際や株式の取得などにかかる費用 | 最大1,000万円 |

| 福祉対応貸付 | 事業者本人や家族の福祉向上に必要な資 | 最大1,000万円 |

小規模企業共済の貸付制度は事業性資金を借りられるだけではなく、事業主本人や家族の介護に必要なお金を借りることが可能です。

生活費を借りられるわけではありませんが、いざというときに高額な資金を調達できるので利便性が高いといえます。

ただし、小規模企業共済に加入していない人は利用できませんので覚えておきましょう。

個人事業主は、融資制度だけではなく民間金融機関の商品でもお金を借りられます。

信用保証制度なら信用度が低い人でも銀行から融資を受けられる

信用保証制度とは、信用保証協会を挟んで銀行から融資を受ける方法のことです。

先ほど経営が悪化している個人事業主は銀行カードローンの審査に通過するのが難しいと言いましたが、信用保証制度を利用すれば信用度が高くなって融資を受けられる可能性が高くなります。

信用保証制度を利用すると、倒産した場合の債務を信用保証協会に立て替えてもらえるからです。

借入金を回収できる見込みがあると判断されるため、審査でプラスの評価となります。

ただし信用保証協会を利用する場合は、通常の利息とは別に保証料を支払う必要がありますので覚えておきましょう。

従業員貸付制度は事業主本人も貸付対象のため導入していれば借入可能

従業員貸付制度とは、福利厚生の一環として働いている会社からお金を借りられる制度のことです。

経営している会社が従業員貸付制度を導入している場合は、一般社員だけではなく事業主本人も貸付対象になります。

通常はお金を借りないからといって会社の資金を生活費などに利用すると利益相反行為としてみなされますが、従業員貸付制度を介した借り入れであれば法律違反にはなりません。

つまり、個人事業主でも合法で会社からお金を借りられるということです。

会社によっては最大100万円を借りられるケースもあるため、高額なお金が必要なときにも役立ちます。

事業主専用融資制度のなかで唯一、借入金の使い道が自由となっており、生活費として借りることも可能です。

ビジネスローンは事業性資金を借りたい個人事業主向けの商品

融資制度ではありませんが、事業性資金のみを借りるのであればビジネスローンを検討するのもひとつの手段です。

ビジネスローンはターゲットとする顧客層を個人事業主のみに絞り、経営をサポートする目的で展開されている商品のため経営状況に関わらず事業性資金を借りやすい利点があります。

例えばアイフルビジネスファイナンスの公式ホームページでは、赤字決算でも前向きに融資を検討してもらえる旨が記載されています。

Q.赤字決算でも可能ですか?

引用元: アイフルビジネスファイナンス

過去の財務内容だけでなく現状のご商売に鑑み融資実行の可能性を検討してまいります。営業担当までお気軽にご相談ください。

さらにカードローンのようなAIによる審査システムを採用しているため、素早く借入金を受け取れるのも嬉しいポイントです。

主要なビジネスローンを調査した結果は、以下で表にまとめましたので参考にしてください。

| ビジネスローン | 金利 | 限度額 | 融資スピード |

|---|---|---|---|

| アイフルビジネスファイナンス | 3.1〜18.0% | 50〜1,000万円 | 最短即日 |

| ジャパンネット銀行ビジネスローン | 4.8〜13.8% | 最大500万円 | 最短1週間 |

| ビジネスパートナースモールビジネスローン | 9.98〜18.0% | 50〜500万円 | 最短1週間 |

とくにアイフルビジネスファイナンスでは最短即日融資が可能で、申し込んだその日のうちに融資を受けられます。

必要なタイミングでお金を借りられるサービスは優れていますが、利便性が高いからといって借り過ぎないように気をつけましょう。

自営業がお金を借りる注意点!事業性資金と生活費で限度額が異なる

自営業者がお金を借りる際の注意点として知っておくべきなのは、事業性資金と生活費で限度額が異なるという点です。

事業性資金を借りる場合は、法人向けの貸付に該当するため年収に関わらず上限なしで融資を受けられます。

法人向けの貸付けは総量規制の対象外となっています。また、個人事業者の方は、事業・収支・資金計画を提出し、返済能力があると認められる場合には、上限金額に特段の制約なく、借入れが可能です。

引用元: 貸金業法Q&A-金融庁

一方で生活費を借りる場合、貸付対象が個人になることから総量規制が適用されます。

総量規制では借り過ぎを防止するために限度額を年収の3分の1までに制限しており、それ以上を借りることはできません。

経営者の方が、個人として貸金業者から借入れをされて、事業性資金に充てている場合は、総量規制の対象。

引用元: 事業者向けカシキンQ&A-金融庁

個人事業者の事業所得(総収入金額から必要経費を控除した額)の金額(過去の事業所得の状況に照らして、貸金業者が安定的と認めるものに限る)を年収として、例えば、教育資金、レジャー等の資金としても、当該年収の3分の1まで借入れが可能。

生活費を借りる人は、申し込みの段階で借り入れ総額が年収の3分の1を超えていると審査に通過できない可能性がありますので覚えておきましょう。

すでに超えている場合は、「総量規制対象外のカードローンはどれ?例外貸付なら審査に通りやすい」の記事で紹介している借り入れ方法で融資を受けてください。

事業性資金を借りる場合であっても、上限なしだからといって借り過ぎるのは禁物です。

専用ローンは金利が高めなので借り過ぎに気をつけよう

自営業がお金を借りる際に注意すべきなのは、金利が高めであることです。

自営業を対象としたローン商品は貸し倒れのリスクがあるため、適用金利が平均3.0〜18.0%となっています。

通常のカードローンで適用される金利と差異がなく、高額のお金を長期に渡って借り続けていると利息が膨れ上がってしまいます。

例えば金利18.0%のローンで1,000万円を1年借りた場合の利息は、約180万円です。

そのため自営業者を対象としたローンでお金を借りるのなら、借入額を必要最低限に抑えておくのが得策といえます。

借りたお金は確定申告で経費として計上しよう

個人事業主がお金を借りた場合は、借入金を確定申告する必要があります。

ただし、生活費として借りた場合と事業性資金を借りた場合で計上方法が異なりますので気をつけましょう。

生活費として借りた場合、返済額は売上を生み出さない支出に該当するため経費として計上できません。

一方で事業性資金を借りた場合は、利息のみ経費として計上できます。

では、事業性資金を借りた場合の計上方法をシミュレーションしていきます。

借り入れ時の仕訳方法

例えば消費者金融で600万円の融資を受け、印紙代と手数料を2万円ずつ差し引かれた場合の仕訳方法は以下のとおりです。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 普通預金 | 596万円 | 借入金 | 600万円 | 事業資金の借入 |

| 租税公課 | 2万円 | ー | ー | 印紙代 |

| 支払い手数料 | 2万円 | ー | ー | 金融機関手数料 |

実際に借り入れをした金額を当てはめて、確定申告をしてください。

銀行などで信用保証協会を通して融資を受け、保証料が差し引かれた場合は前払費用として計上します。

返済時の仕訳方法

個人事業主がお金を借りた場合、借入金を返済するために毎月支出があることから借入時とは別途で仕訳が必要になります。

例えば返済として毎月3万円の引き落としがあり、そのうちの4,000円が利息である場合の仕訳方法は以下のとおりです。

| 借方勘定科目 | 金額 | 借方勘定科目 | 金額 | 摘要 |

|---|---|---|---|---|

| 借入金 | 26,000円 | 普通預金 | 30,000円 | 借入金返済 |

| 支払利息 | 4,000円 | ー | ー | 利息の支払い |

前述でも触れましたが、利息は返済するためにかかった費用に分類されるため経費として計上できます。

ただし誤って借入金まで計上してしまうと、脱税とみなされて行政処分を受けるリスクがありますので気をつけましょう。

個人事業主が確定申告する際の仕訳方法についてもっと知りたい人は、国税庁の貸借対照表作成の手引きや確定申告に関する手引きを参考にしてください。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |