10万円を借りたいのであれば、Web申し込みによる少額融資に積極的なカードローンを利用するのが最適です。

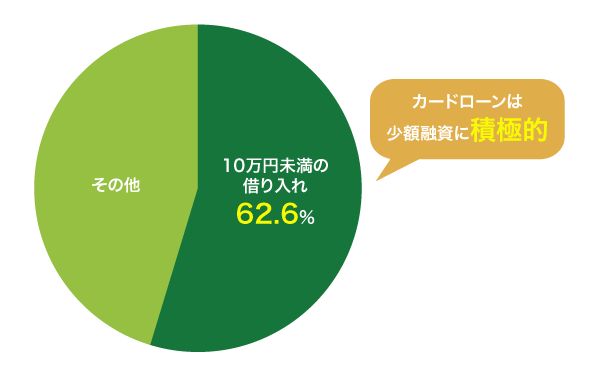

実際のところ、カードローンで借り入れをしている人の6割以上が10万円を借りるのに成功しています。

カードローンの平均借入額を聞いたところ、1万円未満4.9%、1万円以上10万円未満57.7%と、6割以上の方の平均借入額が10万円未満であることがわかりました。

引用元: カードローン利用に関する実態・意識調査-PayPay銀行

カードローンの利用に抵抗がある人もいるかもしれませんが、10万円の少額融資は利息による利益が少ないことから消極的な金融業者がほとんどです。

カードローンは顧客数を多く獲得することで利息による収入を増やしており、10万円を借りたい人への審査も前向きに取り組んでもらえます。

貸金業法や銀行法に則って運営しているカードローンを選べば、いきなり高額な利息を請求される心配はなく、個人情報もしっかりと守られるため安心して利用できます。

- 10万円を借りたいなら少額融資に前向きなカードローンが最適

- カードローンは即日融資に対応している

- アコムはWeb申し込みなら最短20分融資も可能*1

- 借り入れ金額が少ないため審査難易度は低い

- 1ヶ月1,000円程度の利息で10万円を借りられる

借り入れ金額が少ないため審査難易度は低く、年収30万円あれば10万円を借りたいという希望を叶えられます。

勤務期間が1年に満たない場合は見込み年収で申し込み可能となっており、月収が3万円ある人は与信審査に通過できます。

この記事では、今すぐ10万円が必要な人のためにカードローンを利用して最短30分で融資を受ける方法を解説していきますので参考にしてください。

急いでいない人向けにも、カードローン以外の選択肢や審査なしの借り方について紹介します。

注釈

※1お申込み時間や審査によりご希望に添えない場合がございます。

目次

- 1 10万円を借りたいときに選ぶべき方法はカードローン!少額融資に最適

- 1.1 消費者金融のカードローンなら月収3万円あれば審査に通過できる

- 1.1.1 アコムの振込キャッシングなら手数料なしで借り入れ可能

- 1.1.2 アイフルは50万円以下の借り入れなら収入証明書の提出がいらない

- 1.1.3 最大金利17.8%のプロミスなら利息を抑えた借り入れができる

- 1.1.4 Web申し込みをすると即日融資に対応してもらえるレイク(旧レイクALSA)

- 1.1.5 勤務先への電話連絡がないSMBCモビットはバレずに借りたい人向け

- 1.1.6 ORIX MONEY(オリックスマネー)はスマホATMに対応のためカードレスが可能

- 1.1.7 三井住友カードのカードローンは土日や夜間でも最短5分で振込してもらえる

- 1.1.8 ベルーナノーティスの配偶者貸付なら専業主婦でも融資を受けられる

- 1.2 1年以上の利用なら金利の低いネット銀行で借りると利息の負担が少ない

- 1.3 コンビニ系のカードローンなら提携コンビニATMで現金を受け取れる

- 1.4 中小消費者金融は審査に通りづらい人にも寛容な姿勢がある

- 1.5 少額融資に特化している新規参入業者を選択肢に入れるのも一つ

- 1.1 消費者金融のカードローンなら月収3万円あれば審査に通過できる

- 2 審査なしで10万円を借りるならクレジットカードのキャッシングが最適

- 3 10万円を借りたいなら同時に複数社の審査へ申し込まないように注意しよう

10万円を借りたいときに選ぶべき方法はカードローン!少額融資に最適

冒頭でも述べたとおり、カードローンは10万円を借りたいときに最適な借り入れ方法になります。

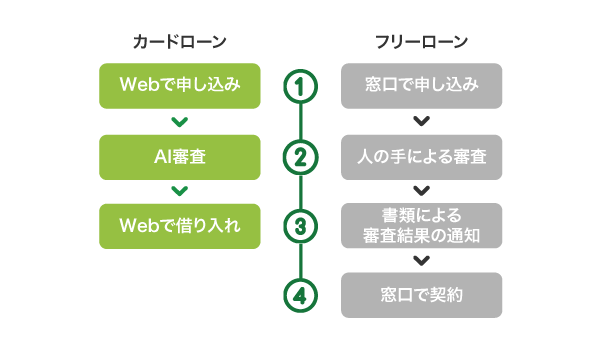

カードローンは、利息による収益が見込みづらい少額融資に対応するために、AIスコアリングシステムを導入して審査にかかるコストを削減しているからです。

申し込みから借り入れまでネットで完結できる仕組みになっている点も、人件費を削るための企業努力のひとつになります。

ただしカードローン以外にも融資商品を取り扱っている銀行は、より多くの手数料を受け取れる住宅ローンやビジネスローンなどに力を入れている傾向にあることは否定できません。

全国銀行協会で取り決められている自主規制によって、銀行カードローンの審査が厳格化しているのも事実です。

銀行カードローンの審査が厳しくなっている旨については、金融庁の以下の記載からもわかります。

銀行カードローンについては、近年の残高増加から、過剰な貸付けが行われているのではないか等の批判・指摘があるところであり、各銀行では、自主的な業務運営の見直しを検討・実施してきています。

引用元: 銀行カードローンの実態調査結果について-金融庁

10万円程度のお金を借りるなら、カードローンに特化している消費者金融を選びましょう。

消費者金融のカードローンなら月収3万円あれば審査に通過できる

金融機関がおこなうローン審査では、返済能力を判断するために収入金額が確認されます。

消費者金融カードローンの審査に通過して10万円を借りられるのは、月収が3万円ある人になります。

| 月収 | 年収 | 10万円の借り入れ | 最大借り入れ限度額 |

|---|---|---|---|

| 3万円 | 36万円 | ◯ | 12万円 |

| 2万円 | 24万円 | × | 8万円 |

| 1万円 | 12万円 | × | 4万円 |

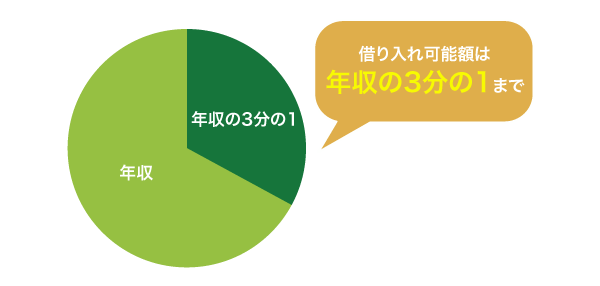

個人の借り入れ総額は改正貸金業法によって年収の3分の1までと取り決められているため、10万円を借りるには年収30万円以上ないと難しいのが現状です。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

引用元: 総量規制について-日本貸金業協会

ただし消費者金融は1,000円単位で借り入れができるため、月収が3万円を超えていなくても審査に通過して現金を受け取ることができます。

年収に不安がある人は、月収を基にした1年間の予定年収によって借り入れ限度額が決定されるアコムに申し込むとよいでしょう。

10万円を借りたいときに選ぶべきおすすめのカードローンの融資スペックを以下の表にまとめましたので、参考にしてください。

公平性を保つために、公式サイトおよび専門機関が提供する情報や利用者へのアンケート結果をランキングの根拠として順位付けしています。*

消費者金融の融資スペック

| 審査時間 | 金利 | 無利息期間 | カードレス | 郵送物なし | |

|---|---|---|---|---|---|

| アコム | 最短20分*1 | 3.0%〜18.0% | 契約の翌日から30日間*2 | ◯ | 原則なし |

| アイフル | 最短18分* | 3.0%〜18.0% | 最大30日間 | ◯ | ◯ |

| プロミス* | 最短3分審査(回答)* | 4.5%〜17.8% | 最大30日間 | ◯ | ◯ |

| レイク | Webで最短15秒 | 4.5%〜18.0% | 最大180日間* | ◯ | ◯ | SMBCモビット | 最短60分* | 3.0%〜18.0% | ー | ◯ | ◯ |

| 三井住友カード カードローン* | 最短5分* | 1.5%〜15.0% | ー | ◯ | ◯ |

※ランキングの根拠(2022年)はこちら

※ランキングの根拠(2023年)はこちら

※ランキングの根拠(2024年)はこちら

実際に管理人がアコムで借り入れをしたところ、申し込みから22分で借入金の10万円を受け取れました。

注釈

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※お申込み時間や審査状況によりご希望に添えない場合があります。

※1お申込時間や審査によりご希望に添えない場合がございます。

※2適用条件 アコムでのご契約がはじめてのお客さま

※無利息期間経過後は通常金利適用となります。

※初回契約翌日から無利息適用となります。

※Webで初めてお申込みで60日無利息

※無利息期間経過後は通常金利適用となります。

※初回契約翌日から無利息適用となります。

※Webで初めてお申込みで60日無利息

※貸付利率はご契約額およびご利用残高に応じて異なります。

アコムの振込キャッシングなら手数料なしで借り入れ可能

| 審査時間 | 最短20分*1 | 融資時間 | 最短20分*1 |

|---|---|---|---|

| 限度額 | 1〜800万円 | 金利 | 3.0〜18.0% |

| 担保・保証人なし | ◯ | バレない | ◯ |

三菱UFJフィナンシャル・グループの傘下に入っているアコムなら、手数料無料で振込キャッシングを利用できます。

振込キャッシングは指定した口座にお金を振り込んでもらう借り入れ方法で、手数料はすべてアコムに負担してもらえます。

振込でお借入される場合は、お客さまのご負担はございません。(振込手数料はアコムが負担)

引用元: お客さま口座へ送金(振込で借りる)-アコム

コンビニや銀行のATMでも借入金を受け取れますが、110〜220円のATM利用手数料がかかります。

できるだけ無駄な費用を抑えたい人は、振込キャッシングを利用するとよいでしょう。

アコムの振込キャッシングは最短10秒で借り入れできるため、今すぐお金が必要な人にも最適です。*2

>> アコムの3秒診断はこちら

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

※2金融機関により異なります。

アイフルは50万円以下の借り入れなら収入証明書の提出がいらない

| 審査時間 | 最短18分* | 融資時間 | 最短18分* |

|---|---|---|---|

| 限度額 | 1〜800万円 | 金利 | 3.0〜18.0% |

| 担保・保証人なし | ◯ | バレない | ◯ |

収入証明書なしの借り入れに対応しているアイフルでは、借り入れ金額が50万円以下の場合は給与明細などの提出を求められません。

10万円の少額融資であれば、収入証明書なしで借りられるということです。

借り入れ金額が10万円であれば収入証明書の提出が不要であることは、アイフル公式サイトの以下の記載からもわかります。

以下の場合に収入証明書の提出が必要になります。

引用元: 収入証明書の提出について-アイフル

1.アイフルのご利用限度額が50万円を超える場合

2.アイフルのご利用限度額と、他の貸金業者からのお借り入れの合計額が100万円を超える場合

働き始めたばかりで給与明細の提出ができない人でも、アイフルなら10万円の借り入れができます。

>> アイフルの3秒診断はこちら

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

最大金利17.8%のプロミスなら利息を抑えた借り入れができる

| 審査時間 | 最短3分審査(回答)* | 融資時間 | 最短3分* |

|---|---|---|---|

| 限度額 | 1〜500万円 | 金利 | 4.5〜17.8% |

| 担保・保証人なし | ◯ | バレない | ◯ |

プロミスは大手消費者金融のなかで唯一、最大金利を17.8%に設定しているカードローンになります。

他の消費者金融は18.0%となっているため、プロミスなら利息を最小限に抑えた借り入れができます。

プロミスで10万円を借りた場合にかかる利息は、1ヶ月おおよそ1,000円です。

最初の30日間は無利息期間の適用があるため、利息0円で借り入れをすることも可能。

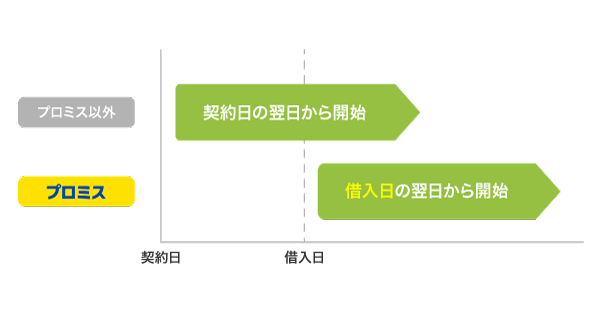

無利息期間サービスの適用が契約日からではなく、初回借り入れ日の翌日からである点もプロミスの特徴になります。

プロミスの無利息期間サービス

急な出費に備えて申し込みだけ済ませておきたい人は、プロミスを選んでおくとよいでしょう。

>> プロミスの3項目カンタン診断はこちら

注釈

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※お申込み時間や審査によりご希望に添えない場合がございます。

Web申し込みをすると即日融資に対応してもらえるレイク(旧レイクALSA)

| 審査時間 | 最短15秒 | 融資時間 | Webで最短25分融資も可能* |

|---|---|---|---|

| 限度額 | 1〜500万円 | 金利 | 4.5〜18.0% |

| 担保・保証人なし | ◯ | バレない | ◯ |

レイク(旧レイクALSA)は最短即日融資に対応しており、Web申し込みをおこなうと最短25分で10万円の融資を受けることも可能です。*

管理人が申し込んだときは15秒で審査結果がわかり、申し込みから27分で融資を受けられました。

27分で融資を受けられたときの申し込みから借り入れまでの流れは、以下のとおりです。

レイク(旧レイクALSA)には最大180日間の無利息期間があるため、利息が気になる人にもぴったりの借入先です。*

どうしても10万円が必要なら、すぐに借り入れができるうえに利息を抑えられるレイク(旧レイクALSA)を選んでおけば間違いありません。

まずはWebで15秒診断をおこない、審査結果を確認しましょう。

>> レイクの最短15秒診断はこちら

注釈

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※審査結果によってはWebでのご契約手続きが行えない場合があります。

無利息期間の注意事項

| 無利息期間の注意事項 |

|

|---|---|

| 180日間無利息の注意事項 |

|

| 60日間無利息の注意事項 |

|

| 30日間無利息の注意事項 |

|

勤務先への電話連絡がないSMBCモビットはバレずに借りたい人向け

| 審査時間 | 最短30分 | 融資時間 | 最短60分 |

|---|---|---|---|

| 限度額 | 1〜800万円 | 金利 | 3.0〜18.0% |

| 担保・保証人なし | ◯ | バレない | ◯ |

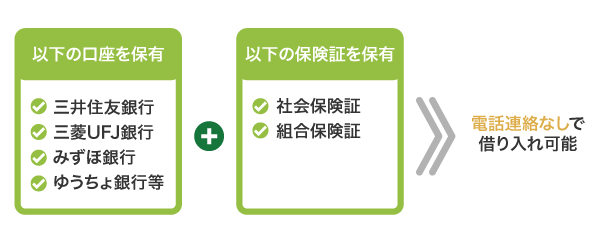

SMBCモビットのWEB完結なら電話連絡なしで借りられるため、勤務先にカードローンの利用がバレる心配がありません。

WEB完結を利用するための条件は、以下の2つです。

・三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行などの口座をお持ちの方

引用元: WEB完結の申し込み条件-SMBCモビット

・全国健康保険協会発行の保険証(社会保険証)、もしくは組合保険証をお持ちの方

WEB完結を利用すると郵送物をなしにできるため、家族バレを回避することも可能です。

財布を見られてカードローンの利用がバレないか心配な人は、申し込み後にクレジットカードとTカードの機能が付いているTカード プラス(SMBCモビット next)を発行するとよいでしょう。

券面にTポイントとMastercardの記載があるため、一見しただけではローンカードとはわかりません。

返済額に対してTポイントが貯まるだけでなく、ポイントを毎月の支払いに充てることもできます。

>> SMBCモビットの10秒簡易審査はこちら

ORIX MONEY(オリックスマネー)はスマホATMに対応のためカードレスが可能

| 審査時間 | 最短即日 | 融資時間 | 最短即日 |

|---|---|---|---|

| 限度額 | 10〜800万円 | 金利 | 1.5〜17.8% |

| 担保・保証人なし | ◯ | バレない | ◯ |

ORIX MONEY(オリックスマネー)はスマホATMに対応しており、カードレスで借りられる特徴があります。

スマホATMとは、ローンカードの代わりにスマホアプリをATMで操作することで借り入れができるサービスです。

ORIX MONEY(オリックスマネー)のスマホATMを利用して10万円を借りるときの流れについて、以下でまとめましたので参考にしてください。

ローンカードを持ち歩く必要がなく、周囲にカードローンの利用がバレづらいのが嬉しいポイントです。

スマホアプリの操作に慣れていない人は、最近新たに運営が開始されたカード発行型で申し込むとローンカードで借り入れができます。

三井住友カードのカードローンは土日や夜間でも最短5分で振込してもらえる

| 審査時間 | 最短5分 | 融資時間 | 最短5分 |

|---|---|---|---|

| 限度額 | 900万円 | 金利 | 1.5〜15.0% |

| 担保・保証人なし | ◯ | バレない | ◯ |

クレジットカード事業をおこなっている三井住友カード株式会社の三井住友カード カードローンなら、土日や夜間に関係なく最短5分で10万円を振り込んでもらえます。*

三井住友カード カードローンの最短5分振込は、クレジットカード事業で培われた24時間いつでも利用可能なシステムが応用されているからこそ実現した利便性の高さになります。*

カードローン事業を始めたばかりのため新規顧客の獲得に積極的な傾向にある点も、他社にはない魅力のひとつです。

さらに最大金利は15.0%であることから、他社よりも利息を抑えて10万円を借り入れできます。

注釈

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

ベルーナノーティスの配偶者貸付なら専業主婦でも融資を受けられる

| 審査時間 | 最短30分 | 融資時間 | 最短即日 |

|---|---|---|---|

| 限度額 | 1〜300万円 | 金利 | 4.5〜18.0% |

| 担保・保証人なし | ◯ | バレない | × |

ベルーナノーティスは配偶者貸付に対応しているため、収入がない専業主婦でも10万円を借りられます。

配偶者貸付は総量規制の例外貸付に該当することから、上述で10万円を借りるために必要な条件として説明した月収3万円がなくても審査に通過できます。

ベルーナノーティスの公式ホームページにも、以下のように記載されていますので参考にしてください。

配偶者貸付は総量規制の例外貸付として認められているため、ご収入が少ない方や専業主婦の方でもお借入れが可能となります。

引用元: 配偶者貸付-消費者金融のベルーナノーティス

ただし、配偶者貸付で10万円を借りるためには夫の同意が必要になります。

同意書に記入してもらわないと融資を受けられないため、事前に夫へ相談したうえで申し込みをするとよいでしょう。

専業主婦でも利用できる借入先について詳しく知りたい人は、「専業主婦でも借りれるカードローンは?収入がなくても自分名義で借り入れ可能」の記事も合わせてご覧ください。

1年以上の利用なら金利の低いネット銀行で借りると利息の負担が少ない

返済の目処が立っておらず借り入れ期間が1年以上になりそうな人は、ネット銀行の低金利のカードローンを検討しましょう。

上述で銀行カードローンは少額融資に消極的と言いましたが、店舗を持たないインターネット専業銀行なら10万円を借りたい人にも対応してもらえます。

ネット銀行が多くの融資取り引きをおこなっていることは、以下の記載からもわかります。

ネット銀の預金、5年で2倍

引用元: 日本経済新聞

インターネット専業銀行が取り扱うカードローンの金利や融資スピードについては、以下の表に記載したとおりです。

| 金利 | 融資限度額 | 融資スピード | 口座の開設 | |

|---|---|---|---|---|

| 楽天銀行スーパーローン | 1.9%〜14.5% | 10万円〜800万円 | 最短翌日 | 不要 |

| PayPay銀行カードローン | 1.59%〜18.0% | 1万円〜1,000万円 | 最短翌日 | 必須 |

| ソニー銀行カードローン | 2.5%〜13.8% | 10万円〜800万円 | 7日〜10日 | 必須 |

| 往信SBIネット銀行カードローン | 1.59%〜14.79% | 10万円〜1,200万円 | 7日〜10日 | 必須 |

| auじぶん銀行カードローン | 1.48%〜17.5% | 10万円〜800万円 | 7日〜10日 | 必須 |

| オリックス銀行カードローン | 1.7%〜17.8% | 10万円〜800万円 | 7日〜10日 | 不要 |

PayPay銀行カードローンで10万円を借りると、スマホ決済アプリのPayPayの残高にいつでもチャージできる利点があります。

普段からPayPayを利用している人は、アプリのお金を借りる機能を確認しましょう。

PayPayでお金を借りる方法については、「PayPay(ペイペイ)でお金を借りるには?モバイル審査に通過するための条件」の記事で詳しく解説していますので合わせてご覧ください。

管理人の経験上、10万円を借りるのに向いているネット銀行カードローンは、口座開設が不要なうえ実質年率が最大14.5%の楽天銀行スーパーローンです。

楽天銀行スーパーローンは約定返済額が2,000円のため家計管理がしやすい

| 審査時間 | 最短即日 | 融資時間 | 最短翌日 |

|---|---|---|---|

| 限度額 | 10〜800万円 | 金利 | 1.9〜14.5% |

| 担保・保証人なし | ◯ | バレない | × |

楽天銀行スーパーローンで10万円を借りる利点は、約定返済額が2,000円と少額のため家計管理がしやすいことです。

毎月2,000円の負担なら、無理なく返済していけるのではないでしょうか。

楽天銀行スーパーローンの約定返済額は、借り入れ金額ごとに以下のように設定されています。

楽天銀行スーパーローンの約定返済額

| 借り入れ残高 | 約定返済額 |

|---|---|

| 10万円以下 | 2,000円 |

| 10万円超30万円以下 | 5,000円 |

| 30万円超50万円以下 | 10,000円 |

| 50万円超100万円以下 | 15,000円 |

データ引用元: カードローンの返済・返済方法|楽天銀行

借り入れ残高ごとに約定返済額が決められているため、追加融資を受ける際は毎月の負担が増える点に気を付ける必要があります。

追加融資を受ける際の約定返済額にさえ注意すれば、少額融資にも対応している楽天銀行スーパーローンは10万円を借りるときに最適な銀行カードローンです。

ネット銀行以外で検討するなら、コンビニ系のセブン銀行やローソン銀行、イオン銀行が取り扱っているカードローンも選択肢のひとつになります。

コンビニ系のカードローンなら提携コンビニATMで現金を受け取れる

銀行カードローンのなかでもコンビニ系に分類されるセブン銀行やローソン銀行、イオン銀行が取り扱うカードローンなら、いつものコンビニで気軽に現金を引き出すことができます。

各カードローンの金利や融資限度額は、以下のとおりです。

| 金利 | 融資限度額 | 融資スピード | 口座の開設 | 提携コンビニATM | |

|---|---|---|---|---|---|

| ローソン銀行のカードローン | 14.95%〜17.95% | 1万円〜20万円 | 最短翌営業日 | 不要 | ローソンATM |

| セブン銀行カードローン | 15.0% | 1,000円〜50万円 | 最短2日 | 必須 | セブン銀行ATM |

| イオン銀行カードローン | 3.8%〜13.8% | 1,000円〜800万円 | 最短2日 | 不要 | Enet、ローソンATM |

それぞれ現金の引き出しができる提携コンビニATMが決まっているため、よく利用するコンビニと提携関係にあるカードローンを選びましょう。

ただし消費者金融のアコムやアイフルを選択すると、コンビニ大手3社であるセブンイレブンとローソン、ファミリーマートのいずれのコンビニATMでもお金を借りることができます。

コンビニ銀行を選択する特別な理由がなく、利便性の高いサービスを受けたい人は消費者金融のカードローンを選んでおいたほうが間違いがありません。

ファミリーマートが小口の融資向けにFamiPayローンの展開を開始

大手コンビニ3社のうち唯一、消費者金融事業への参入をおこなっていなかったファミリーマートから、小口の融資向けにFamiPayローンの展開が開始されました。

FamiPayローンの申し込みはファミペイアプリからおこなうことができ、借入金は銀行口座へ入金してもらえます。

ファミペイ残高へ直接チャージしてもらう方法もあるため、電子マネーと現金のどちらでも受け取り可能です。

FamiPayユーザーは優遇を受けられる可能性があることから、ファミリーマートをよく利用する人におすすめのローンになります。

2021年12月14日にサービスが開始されたばかりのFamiPayローンの基本情報は、以下のとおりです。

| 利用限度額 | 1万円〜300万円 |

|---|---|

| 実質年率 | 0.8%〜18.0% |

| 対象年齢 | 満20歳〜70歳 |

| 担保・保証人 | 不要 |

| 返済方式 | 残高スライドリボルビング方式 |

データ参照元:ファミペイローン-株式会社ファミマデジタルワン

アルバイトなどによる安定した収入があれば、学生でも借り入れができます。

ただしFamiPayユーザーではない人には利点が少ない商品のため、中小消費者金融など他の借入先も検討した方がよいでしょう。

中小消費者金融は審査に通りづらい人にも寛容な姿勢がある

大手消費者金融の審査に通らない人は、中小消費者金融のカードローンも選択肢に入れるとよいでしょう。

審査が柔軟な中小消費者金融なら、大手消費者金融の審査に落ちた人でも10万円を借りられる可能性があります。

10万円の少額融資に対応している中小消費者金融は、以下のとおりです。

| 金利 | 融資限度額 | 融資スピード | |

|---|---|---|---|

| エイワ | 17.9507〜19.9436% | 1〜50万円 | 最短即日 |

| キャッシングのフタバ | 14.959〜17.950% | 1〜50万円 | 最短即日 |

| ライフティ | 8.0〜20.0% | 1,000円〜500万円 | 1週間 |

| フクホー | 7.3〜20.0% | 1〜200万円 | 最短即日 |

とはいえ、審査難易度は金利と比例するため、中小消費者金融で10万円を借りると利息が高くなる傾向にあります。

実際のところ、中小消費者金融の金利は利息制限法による上限金利である20.0%に対してギリギリの数値で設定されています。

利息が膨らむと返済の負担が大きくなるだけでなく、完済までに時間がかかってしまうため注意が必要です。

いきなり中小消費者金融で借りるのではなく、他に選択肢がない場合に利用するようにしてください。

例えば、新規参入業者は顧客を集めるために積極的に融資をおこなっているため、今なら10万円を借りやすい傾向にあります。

少額融資に特化している新規参入業者を選択肢に入れるのも一つ

最近はコミュニケーションアプリのLINEや、フリマアプリであるメルカリなども消費者向けの金融事業に参入しています。

LINEやメルカリがおこなっているローンサービスの特徴は、アプリの利用実績をもとに信用スコアが算出され、審査に反映する仕組みになっている点です。

利用実績によって審査結果が決まる以下の4つのお金借りるアプリについて、表にまとめましたので参考にしてください。

| 金利 | 融資限度額 | 利用実績の内容 | |

|---|---|---|---|

| LINEポケットマネー | 3.0〜18.0% | 300万円 | LINE Payの決済履歴など |

| メルペイスマートマネー | 3.0~15.0% | 20万円 | 売買取引の回数や取引相手からの評価 |

| dスマホローン | 3.9〜17.9% | 300万円 | ドコモの回線契約年数など |

| CREZIT | 0% | 10万円 | 借り入れと返済を繰り返すことで信用が蓄積 |

利用実績による信用スコアが高ければ、過去にローンの滞納などをして指定信用情報機関(CIC)や日本信用情報機構(JICC)に異動記録がある人でも10万円の融資を受けられる可能性があります。

個人信用情報に傷がついてしまい審査に通りづらい状態になっている人は、信用スコアの向上を目指して借入先の選択肢を広げましょう。

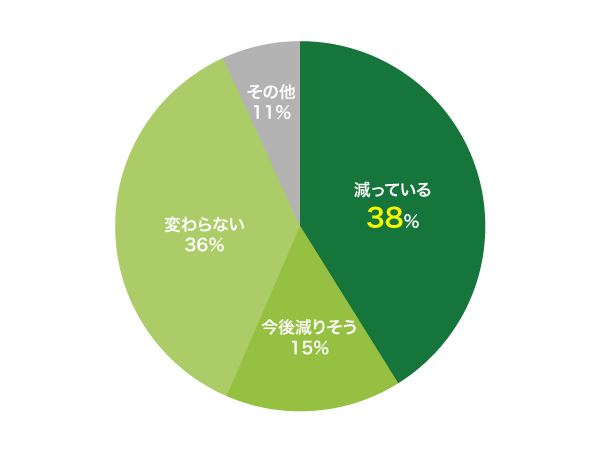

LINEポケットマネーは給料が減額していても借りられる

一般的に審査で不利になる給料が減額した人でも、LINEポケットマネーなら融資を受けることができます。

実際にLINEポケットマネーが契約者7,999人に対しておこなったアンケート結果によると、全体の38%の人が収入が減少したと回答しています。

データ引用元: 「LINE Pocket Money」契約者を対象とした調査-LINE株式会社

具体的にどのくらい給料が減額していても審査に通過できるのかは、以下のアンケート結果を参考にしてください。

| 減額した収入金額 | 割合 |

|---|---|

| 〜1万未満 | 6% |

| 1万〜3万円未満 | 24% |

| 3万〜5万円未満 | 27% |

| 5万〜10万円未満 | 24% |

| 10万〜20万円未満 | 12% |

| 20万〜50万円未満 | 4% |

| 51万円以上 | 2% |

50万円以上、減額した人でも審査に通過しているのですから、給料が減ってしまったとしても諦める必要はないでしょう。

LINEポケットマネーの詳しい審査基準について知りたい人は、「LINEポケットマネーの審査に通過してお金を借りる方法|LINEスコア201点以上が基準」の記事を参考にしてください。

メルペイスマートマネーはメルカリの利用者に対して金利を優遇している

メルペイスマートマネーは、メルカリの利用実績によって金利が決まる仕組みになっています。

そのためメルカリを頻繁に利用するアクティブユーザーなら、低金利で10万円を借り入れできる可能性があります。

「メルカリ」の販売実績等から予測された将来の販売傾向に応じて金利が優遇されるなど、お客さまの利用状況に合わせて、より活用いただきやすい条件に変動します。

引用元: メルペイスマートマネーを提供-株式会社メルペイ

メルカリの利用実績に自信がある人は、適用される金利を確認してみましょう。

メルペイスマートマネーへの申し込みは、メルカリのアプリからおこなえます。

dスマホローンはドコモユーザーに対して特別な審査基準を設けている

dスマホローンは、大手キャリアのドコモが運営を開始したカードローンです。

auやSoftBankで回線契約をしている人も利用できますが、ドコモユーザーなら審査で優遇を受けられます。

回線契約年数が長いほど信用度が上がるため、長年ドコモを利用している人は他のカードローンよりも審査通過しやすいでしょう。

ドコモで回線契約をしている人は優遇金利を適用してもらえる利点があり、利息を抑えられるのも嬉しいポイントです。

優遇金利を適用してもらえた場合、10万円の借り入れでも16.9%の低金利で借りられる可能性があります。

携帯会社がドコモの人は、dスマホローンでお金を借りる方法を検討してみてください。

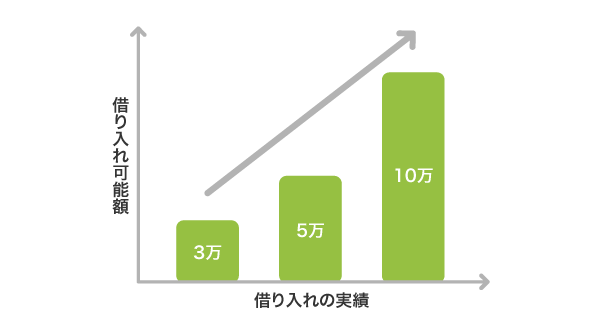

若年層向けのサービスであるCREZITは20代〜30代への融資に積極的

CREZITは2020年3月にサービスを開始したばかりの新しい融資サービスで、20代〜30代のデジタルネイティブと呼ばれる世代への融資に積極的な特徴があります。

他社と比べて返済能力を重要視しない傾向にあるため、安定した収入が得られない学生やフリーランスの人でもCREZITなら10万円を借りられるかもしれません。

ただしCREZITで10万円を借りるためには、借り入れと返済を繰り返して利用実績をつくる必要があります。

新規借り入れで融資してもらえる金額は3万円〜5万円程度のため、どうしても10万円が必要な人は手持ちのクレジットカードのキャッシング枠を利用したほうがよいでしょう。

審査なしで10万円を借りるならクレジットカードのキャッシングが最適

すでにキャッシング枠が設定されているクレジットカードを持っている人は、審査なしで10万円を借りられます。

クレジットカードのキャッシング枠は現金を借り入れできる限度額のことで、普段の買い物で利用しているショッピング枠とは別に設定されています。

新規発行時に自動的に付帯される場合も多いため、設定した覚えがない人も手持ちのクレジットカードにキャッシング枠が付いていないか確認してみましょう。

キャッシング枠が付いていない場合は、新たに審査を受けなければクレジットカードで現金を借りることはできません。

現在キャッシング枠が付帯したクレジットカードを持っていない人は、無審査で希望金額をチャージしてもらえるバンドルカードを利用したほうが少ない手間で10万円を借りられます。

バンドルカードなら前払いしなくても無審査で希望金額をチャージできる

ポチッとチャージという後払い制のチャージ方法があるバンドルカードなら、無審査で希望金額をチャージしてもらえます。

バンドルカードはネットや実店舗で商品を購入できるスマホ決済アプリで、Visaカードとして使用できるのが特徴です。

クレジットカードではないためカードの発行に審査はなく、年齢制限もありません。

ただしポチッとチャージに関しては20歳未満だと利用を断られる可能性があるため、未成年がお金を借りるなら他の方法を検討したほうがよいでしょう。

前払いなしでバンドルカードに現金をチャージしてもらう方法は、以下のとおりです。

後払いでチャージしてもらったお金は翌月末までに返済すればよいため、手元に現金がなくても給料日まで待たずに買い物を楽しめます。

バンドルカードのポチッとチャージと同じく、すぐに現金を受け取れるCASHアプリの即日キャッシュというサービスがありましたが、残念ながら現在は廃止されています。

CASHアプリはリニューアル後に借り入れ機能が廃止になった

CASHアプリの即時キャッシュは、売りたい品物の写真を送るだけで即時に借り入れができることで話題となりましたが、以下の記載のとおりサービスは終了しています。

「即時キャッシュ」のサービスにつきましては運営会社変更に伴い、2020年4月23日付でサービスを終了しており、現在すべてのアイテムが査定完了後のお振込となっております。

引用元: CASHアプリ-GooglePlay

現在は品物の写真を送った後、集荷が終わらないと現金を受け取ることはできません。

当日中にお金が必要な人は、「キャッシング即日のおすすめランキング2024!審査なしを希望する人にも最適な方法」の記事も合わせてご覧ください。

貴金属やブランド品を持っている人は、質屋に持っていくと品物を担保にその場で融資を受けられます。

腕時計などの担保になる品物を質屋に持っていくと即時で借り入れが可能

質屋でお金を借りる方法なら、品物を担保に最短15分で融資を受けることが可能です。

買取サービスとは違い、返済期限である3ヶ月以内に完済すれば担保にした品物は手元に戻ってきます。

借りられる金額は預ける品物の買取価格に対して7〜8割程度となっており、審査なしで10万円を借りるためには15万円程度の査定結果を得る必要があります。

10万円を借りたい人が質屋に持っていくとよい品物は、以下のとおりです。

| 預ける品物 | 借りられる金額の目安 |

|---|---|

| ロレックスなどハイブランドの時計 | 40万円〜200万円 |

| タグホイヤーなどの中堅ブランドの時計 | 10万円〜25万円 |

| ダイヤモンドなどの宝石類 | 10万円〜150万円 |

| 新型iPhone | 10万円 |

| 人気モデルの電化製品 | 10万円〜15万円 |

大切な品物を預けることに抵抗があるかもしれませんが、質屋は警察庁の厳しい監視下のもと運営されているため不正を働く心配はありません。

(立入検査)

引用元: 質屋営業法-e-Gov法令検索

第二十四条 警察官は、必要があると認めるときは、営業時間中において、質屋の営業所及び質物の保管場所に立ち入り、質物及び第十三条の規定による帳簿を検査し、又は関係者に質問することができる。

ただし質屋でお金を借りる方法は、審査なしで現金を手に入れられる代わりに3ヶ月以内に返済できないと質流れして品物の所有権を失ってしまう難点があります。

詳しく知りたい人は、「質屋でお金を借りる仕組みは?質入れの方法と預けられる品物の相場一覧」の記事も合わせてご覧ください。

質流れすると困る人や質屋に預けられる品物がない人は、生命保険でお金を借りる方法を検討しましょう。

信用力がなくても生命保険の契約者貸付制度を利用して融資を受けられる

加入している生命保険に解約返戻金がある人は、契約者貸付制度を利用すると審査なしで10万円の融資を受けられます。

解約返戻金とは、その名のとおり生命保険を解約したときに払い戻されるお金のことです。

契約者貸付制度は解約返戻金から借り入れをおこなえるサービスで、生命保険会社にとってリスクがない仕組みとなっているため審査は一切ありません。

貸付利率は加入時期によって異なり、新しい契約のほうが少ない利息で借りられます。

ただし契約日が新しい生命保険で借り入れをおこなう場合、解約返戻金が貯まっておらず借入可能額が10万円に満たない可能性があります。

借入可能額は解約返戻金の額によって決まる

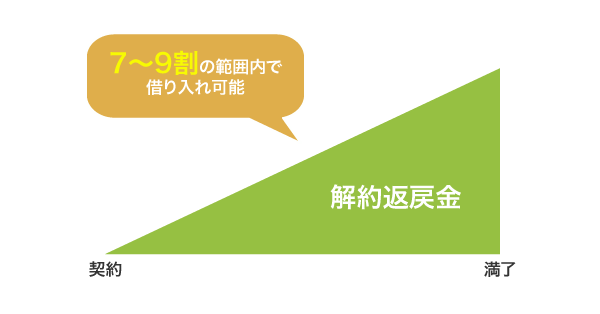

契約者貸付制度で借りられる金額は、解約返戻金の7〜9割までとなっています。

そのため10万円を借りたい場合、加入している生命保険の解約返戻金が15万円以上貯まっている必要があります。

解約返戻金の貯まり方は生命保険の種類や保険料の金額によって異なりますが、比較的貯まりやすい貯蓄性の商品でも、契約から1年以上経っていないと10万円を借りるのは難しいでしょう。

契約者貸付の利用が難しく、金融機関からも借り入れができない人は生活サポート基金の貸付対象者である可能性があります。

生活サポート基金は一般的に返済能力が認められない人でも審査に通る

審査なしでは借りられませんが、生活サポート基金なら消費者金融などから返済能力を認められず融資を受けられない人でも10万円を工面してもらえる可能性があります。

生活サポート基金は、多重債務によってローンの返済が難しい人を救済するために融資をおこなっている一般社団法人だからです。

10万円を借りてローンの返済に充てようと考えている人は、生活サポート基金の利用も検討してみるとよいでしょう。

生活サポート基金が取り扱っている生活再生ローンの貸付条件は、以下のとおりです。

| 名称 | 金利 | 限度額 | 担保・連保 | 返済期間 |

|---|---|---|---|---|

| 生活再生資金の貸付事業 | 12.5%以内 | 要相談 | 必要 | 1〜120ヶ月 |

借入金の使用用途がローンの返済でなければ、公的融資制度で10万円を借りる選択肢もあります。

審査がどこも通らない無職の人でも公的融資制度でお金を借りられる

生活困窮者を救済するために設けられた公的融資制度は、収入がない無職の人でもお金を借りられるセーフティネットです。

生活に困った人向けの融資制度のため返済能力は問われませんが、不正受給を防ぐことを目的とした審査はあります。

貸付対象者の幅が広く、無職の人でも10万円を借りたいときに利用できる公的融資制度は以下のとおりです。

| 貸付対象者 | |

|---|---|

| 緊急小口資金 | 収入の減少などにより一時的に支援が必要な人 |

| 総合支援資金 | 収入の減少などにより継続的に支援が必要な人 |

| 求職者支援資金融資 | 求職中により生活費の補填が必要な人 |

借り入れの申請は、住んでいる地域の市町村社会福祉協議会でおこないます。

公的融資制度の審査は時間がかかる傾向にあるため、早めに申請手続きをしたほうがよいでしょう。

最も早く融資が実行されるのは、緊急小口資金です。

緊急小口資金なら完全無利子で借りられるため返済しやすい

緊急小口資金は休業などによって収入が減少した際に、最大10万円を無利子で借りられる制度です。

1年間の据置期間があるだけでなく、償還期限が最長2年間あるため無理なく返済を進められます。

| 据置期間 | 返済が猶予される期間のこと |

|---|---|

| 償還期限 | 返済を分割でおこなった場合の期限のこと |

住民税非課税世帯であることなどの条件を満たすと、返済義務がなくなる償還免除を受けられる可能性もあります。

とにかく返済の負担を抑えられるのが、緊急小口資金で借り入れをおこなう利点です。

緊急小口資金の概要

| 貸付上限額 | 最大10万円 |

|---|---|

| 金利 | 無金利 |

| 据置期間 | 1年以内 |

| 償還期限 | 最長2年以内 |

| 担保および保証人 | 不要 |

| 融資スピード | 最短2週間 |

10万円で生活を立て直すのが困難な人は、継続的な支援をおこなってもらえる生活福祉資金貸付制度の総合支援資金を併用できるかもしれません。

毎月の生活費が足りない人は生活福祉資金貸付制度の総合支援資金が最適

生活福祉資金貸付制度の総合支援資金は、月15万円を上限に融資をおこなってもらえる制度です。

一度申し込みをおこなうと原則3ヶ月間の継続的な支援を受けられ、総額45万円の生活費を手に入れられます。

償還期間が10年あるため、貸付上限額まで借り入れをしても返済の負担は少なくて済みます。

緊急小口資金と同様、無利子で借りられるのも利点のひとつです。

| 貸付上限額 | 単身世帯は月15万円以内 |

|---|---|

| 無金利 | |

| 金利 | 無金利 |

| 据置期間 | 最後の貸付から1年以内 |

| 償還期限 | 10年以内 |

| 担保および保証人 | 不要 |

ただし以下に記載されているとおり、総合支援資金を利用する場合は申請が通ったあとも自立相談支援事業に対して相談を続けることが要件となっています。

総合支援資金(生活支援費)については、原則、自立相談支援事業等による継続的な支援を受けることが要件。

引用元: 個人向け緊急小口資金等の特例-Yahoo!

継続的な支援を受けられる一方で、手間がかかるのが難点となる借り入れ方法です。

失業中の人はハローワークで求職者支援訓練を受ければ、求職活動のついでに求職者支援資金融資を利用して10万円を借りられます。

求職者支援制度を利用している人は求職者支援資金融資で借りられる

求職者支援資金融資は、求職者支援制度の職業訓練受講給付金を受給している人を対象とした公的融資制度です。

求職者支援資金融資を利用すると、月10万円の職業訓練給付金とは別に月5万円〜10万円の融資を受けられます。

総額で月15万円〜20万円の収入となり、上記で紹介した総合支援資金と同額程度の生活費を手に入れられる計算になります。

ただし求職者支援資金融資で借りたお金には年3.0%の利息がかかる点を考慮し、どちらを利用するか決めましょう。

求職者支援資金融資の手続きの流れは、ハローワークで求職者支援資金融資要件確認書の交付を受けた後、ろうきんで申請をおこなうだけです。

- 自立相談支援事業への継続的な相談が面倒でなければ、無利子で借りられる総合支援資金

- できるだけ手間をなくしたいなら、求職活動のついでに借りられる求職者支援資金融資

総合支援資金と求職者支援資金融資の比較表

| 総合支援資金 | 求職者支援資金融資 | |

|---|---|---|

| 貸付上限額 | 単身世帯は月15万円以内 | 単身世帯は月5万円以内 |

| 二人以上世帯は月20万円以内 | 二人以上世帯は月10万円以内 | |

| 貸付期間 | 原則3ヶ月間 | 受講予定訓練月数 |

| 金利 | 無金利 | 3.0% |

| 据置期間 | 最後の貸付から1年以内 | ー |

| 償還期間 | 10年以内 | ー |

| 担保および保証人 | 不要 | 不要 |

併用はできないため、どちらで借り入れをおこなうか決めてから申請をおこなってください。

国からお金を借りる公的融資制度に限らず、金融機関から借り入れをおこなう場合には最初に借入先を決めてから申し込みをおこなう必要があります。

10万円を借りたいなら同時に複数社の審査へ申し込まないように注意しよう

同時に複数社のローンに申し込むと、審査に通りづらくなる申し込みブラックという状態になってしまいます。

申し込みブラックになると、10万円の少額融資だとしても簡単に審査で落とされます。

金融機関からすると、他社からも借り入れをしようとしている人に対して前向きな融資ができないのは当然です。

申し込みブラックにならないように、最初に借入先を1社に絞ってから審査に申し込みましょう。

すでに申し込みブラックの可能性がある人は、指定信用情報機関(CIC)や日本信用情報機構(JICC)から申し込み情報が抹消されてから審査に申し込むと融資してもらいやすくなります。

申し込み情報が抹消される時期は、日本信用情報機構(JICC)の以下の記載からもわかるとおり申し込みから6ヵ月後です。

| 内容 | 登録期間 |

|---|---|

| 本人を特定する情報(氏名、生年月日、電話番号及び運転免許証等の記号番号等)、並びに申込日及び申込商品種別等 | 照会日から6ヵ月以内 |

引用元: 登録内容と登録期間-日本信用情報機構(JICC)指定信用情報機関

指定信用情報機関(CIC)や日本信用情報機構(JICC)には申し込み情報だけでなく、返済状況についての記録も残ります。

滞納すると信用情報に異動情報として記録されてカードローンの審査に通りづらくなるため、事前に毎月の返済額や利息額を確認して滞りなく支払っていけるようにしてください。

借り入れ金額が10万円であれば、利息額は1日あたり約50円です。

金利から利息を計算しよう!返済シミュレーションをしておくことが大切

10万円程度の借り入れでも、事前に利息を計算して返済シミュレーションをしておくことが大切です。

利息額は、借り入れをするカードローンの金利によって異なります。

消費者金融のカードローンで10万円を借りる場合の利息額について、金利ごとに以下で表にまとめましたので参考にしてください。

| 借入先 | 金利 | 1日あたり | 1ヶ月あたり | 1年あたり |

|---|---|---|---|---|

| アコム | 18.0% | 50円 | 1,500円 | 18,000円 |

| アイフル | ||||

| レイク | ||||

| SMBCモビット | ||||

| ベルーナノーティス | ||||

| プロミス | 17.8% | 49円 | 1,483円 | 17,800円 |

| ORIX MONEY |

借り入れ金額が10万円と少額である場合、最高金利が適用されるケースがほとんどになります。

実質年率3.0〜17.8%のカードローンなら、最高金利の17.8%で利息額を計算すると間違いありません。

ただし毎月の返済額や借り入れ期間によって利息の総額は変動するため、正確に計算したい人は条件を確認しておく必要があります。

他社借り入れがある場合は、合わせて返済シミュレーションをおこなうと滞納のリスクを減らすことができます。

すでに借り入れがある人は返済を進めておくと融資してもらいやすい

10万円の少額融資だとしても、他社借り入れがあるとどうしても審査で不利になります。

借り入れ残高を少しでも減らしておき、返済能力に対する不安要素を取り除きましょう。

滞りなく返済を進めることで信用力の評価が高くなるため、審査で不利になるどころかよい影響を与えられる可能性があります。

とはいえ複数の借り入れがある人は、他社借り入れに寛容なカードローンを選ばないと審査落ちする傾向にあります。

「他社借り入れあっても借りれるカードローンはどれ?5件でも審査に通過できる」の記事を参考に、審査通過できるカードローンを選びましょう。

審査に通りやすくするためには、金融機関が設定している融資上限額が10万円以上だったとしても、不必要な借り入れを希望しないことが大切です。

借り入れ希望金額を少額で申告すると審査で有利に働く

ローン審査の際に申請する借り入れ希望金額は、少額であればあるほど融資担当者に与える印象がよくなります。

融資上限額が高く設定されている消費者金融や銀行のカードローンで借り入れをおこなう場合でも、借り入れ希望金額は10万円で申請しましょう。

総量規制対象外のカードローンでない限り、年収の3分の1までに設定することも大切です。

借り入れ希望金額を少額にしておくと金融機関による確認事項が減るため、審査時間の短縮も期待できます。

できるだけ早く審査結果を出してもらいたい人は、申込み後にかかってくる金融機関からの電話連絡に対して迅速な対応を心がけてください。

急いで借りたい人は金融機関からの電話連絡に迅速な対応をしよう

消費者金融や銀行のローン審査に申し込むと、本人確認の電話連絡があります。

急いで10万円を借りたい場合は、金融機関からの電話連絡に迅速に対応しましょう。

電話に出られないと本人確認が未了のまま審査が進まなくなり、必然的に融資が遅れてしまいます。

審査担当者から申し込み内容について質問される場合もあるため、入力内容を頭に入れておくと本人確認に不備が生じる可能性を減らせます。

貸付条件および注釈

レイクの貸付条件

| 極度額 | 1万円~500万円 |

|---|---|

| 貸付利率(実質年率) | 4.5%~18.0%* |

| 遅延損害金(年率) | 20.0% |

| 返済期間、回数 | 最長5年、最大60回* |

| 返済方式 | 残高スライドリボルビング方式、元利定額リボルビング方式 |

| 担保、保証人 | 不要 |

| 審査 | 有 |

| 利用対象 | 年齢が満20歳以上70歳以下の国内に居住する方、ご自分のメールアドレスをお持ちの方、日本の永住権を取得されている方 |

| 必要書類 | 運転免許証等、収入証明書* |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

※貸付利率はご契約額およびご利用残高に応じて異なります。

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。

※契約額に応じて新生フィナンシャルが必要とする場合

※Web以外の無人店舗やお電話で申込むと、お借入額全額30日間無利息またはお借入額5万円まで180日間無利息のどちらかになります。

※60日間無利息(Webでのお申込み限定)、180日間無利息それぞれ契約額1~200万円まで。

※30日間無利息、60日間無利息(Webでのお申込み限定)、180日間無利息それぞれの併用はできません。

※無利息開始日は初回契約日の翌日からとなります。

※無利息期間経過後は通常金利適用。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |